ผลตอบแทนย้อนหลัง (past performance) บอกอนาคตของผลตอบแทนกองทุนรวมได้จริงหรือ?

ถ้าถามผมว่า ความเชื่อที่แอบสร้างปัญหาให้กับนักลงทุนที่ลงทุนในกองทุนรวมอย่างไม่รู้ตัวคือความเชื่อเรื่องอะไร ผมบอกได้เลยว่า การที่นักลงทุนในกองทุนรวม (รวมไปถึงคนที่สนใจจะลงทุนในกองทุนรวม) เชื่อว่าผลตอบแทนย้อนหลังของกองทุนรวมเป็นสิ่งที่สามารถทำนายผลตอบแทนอนาคตได้ อันนี้ล่ะเป็นความเชื่อแบบมายาคติ (myth) ของนักลงทุนส่วนใหญ่เลยทีเดียว

1. ภาพรวมเกี่ยวกับ ผลตอบแทนย้อนหลัง ของกองทุนรวม

เวลาคนส่วนใหญ่จะลงทุนในกองทุนรวม เช่น กองทุนรวมหุ้น สิ่งที่พวกเขาตั้งสมมติฐานก็คือ กองทุนรวมที่ทำผลตอบแทนได้ดีในตอนนี้หรือในอดีต ควรจะทำผลตอบแทนได้ดีในอนาคต เพราะฉะนั้นไม่ต้องแปลกใจว่า คนส่วนใหญ่จะค้นหาใน Google ว่า กองทุนไหนทำผลตอบแทนดี หรือสิบอันดับผลตอบแทนกองทุนรวมย้อนหลัง หรือบางคนก็ไปตั้งคำถามกระทู้ว่ากองทุนไหนผลตอบแทนดีบ้าง เรียกได้ว่า พลังงานที่คนส่วนใหญ่เสียไปในการลงทุน คือ การค้นหาผู้ชนะจากผลตอบแทนในอดีตของกองทุนรวมนี่ล่ะ

ด้วยเหตุนี้ หน้าเว็บไซต์ที่คนส่วนใหญ่จะไปดู คือ หน้าที่บอกว่า กองทุนนี้ทำผลตอบแทนในอดีตได้เท่าไหร่ กี่เปอร์เซ็นต์ เปรียบเทียบนั่นนี่ หรือเว็บไซต์ที่มีบริการเปรียบเทียบผลตอบแทนของกองทุนรวม หรือการดูสัญลักษณ์รางวัลต่าง ๆ หรือพวกเขาไม่จำเป็นต้องค้นดูก็ได้ วารสาร นิตยสาร ข่าว หรือสื่อการเงินต่าง ๆ จะรายงานเองว่า กองทุนรวมใดได้ผลตอบแทนสูงสุดของในรอบ 10 ปี 5 ปี 3 ปี 1 ปี หรือหน่วยเดือน สูงสุดของครึ่งปี หรือ 3 เดือน หรือ 1 เดือน หรือแม้กระทั่ง 1 สัปดาห์!!! ก็ในเมื่อนักลงทุนสนใจ วงการการเงินก็ตอบสนองเสนอข่าวสารเหล่านี้ให้จุใจเลยสิ

ส่วนตัวเห็นว่า ข้อมูลผลตอบแทนย้อนหลังแบบระดับเดือน เช่น 1 เดือน และที่ขัดใจสุด คือ ข่าวเกี่ยวกับผลตอบแทนย้อนหลังสูงสุด 1 สัปดาห์! ข่าวพวกนี้ผมคิดว่าไม่เกิดประโยชน์อันใดและสิ่งที่นักลงทุนควรทำคือเลื่อนผ่านให้ไวซะมากกว่า

มิใช่แค่วงการโฆษณาหรือสื่อการเงิน แม้กระทั่งวงการกองทุนรวมเองก็เสนอข่าวในลักษณะนี้เช่นกัน พวกเขามักจะบอกว่า กองทุนของพวกเขาได้ผลตอบแทนสูงสุด หรือทำผลตอบแทนได้ดีนะ อันนี้เราก็ว่ากันไม่ได้ ทุกบริษัทจัดการกองทุนรวม (บลจ.) ล้วนมีฝ่ายขายกับฝ่ายการตลาด และทั้งสองฝ่ายก็ต้องทำหน้าที่ในการสร้างรายได้ให้กับบริษัท เพราะฉะนั้น เวลานักลงทุนจะซื้อกองทุน สิ่งที่นักลงทุนจะได้เห็นมากที่สุดนอกจากคำบรรยายความดีงามของกองทุน ก็คือ การเสนอตัวเลขผลตอบแทนในอดีตที่แสนจะประทับใจ

คำถามคือ สิ่งที่ทุกภาคส่วนที่ผมเกริ่นไปข้างต้นกำลังทำนั้น มีประโยชน์กับนักลงทุนจริงหรือไม่?

เขียนเปิดประเด็นไว้ตรงนี้ก่อนเลยว่า “ผลตอบแทนย้อนหลัง” (past performance) ของกองทุนรวมไม่สามารถบ่งบอกหรือไม่ใช่วิธีที่ดีเลยในการทำนายอนาคตของผลตอบแทนที่กองทุนรวมจะทำได้[1. Burton G. Malkiel and Charles D. Ellis, The Elements of Investing: Easy Lessons for Every Investor, updated ed. (Hoboken: Wiley, 2013), 88.] และกองทุนรวมที่ทำผลตอบแทนได้ดีในปัจจุบันหรือในอดีตก็ไม่ได้หมายความว่าจะทำผลตอบแทนในอนาคตได้ดีแต่อย่างใด ที่หนึ่งในวันนี้ก็เป็นที่โหล่ในอนาคตได้ และโดยปกติกองทุนรวมที่มีผู้จัดการกองทุนบริหารจัดการในลักษณะเลือกซื้อหุ้นรายตัว (Actively Managed Funds) ส่วนใหญ่มักจะทำผลงานได้แพ้ตลาดหุ้นและสร้างผลตอบแทนที่ไม่แน่นอน

2. ใครเคยพูดอะไรเอาไว้บ้างเกี่ยวกับ ผลตอบแทนย้อนหลัง

เรามาดูกันครับว่า มีนักลงทุนและนักการเงินคนสำคัญ ๆ เคยพูดเกี่ยวกับ past performance ของกองทุนรวม ไว้อย่างไรกันบ้าง

(I) Burton G. Malkiel ได้ให้ความเห็นว่า บันทึกผลการดำเนินงานที่ผ่านมาของกองทุนรวมและบรรดาผู้จัดการกองทุนทั้งหลายนั้นไม่มีค่าอะไรเลยในการทำนายความสำเร็จในอนาคตของกองทุนรวม (worthless) ตัวอย่างน้อยนิดที่เกิดขึ้นสำหรับผู้ชนะในระยะยาว (หมายถึงมีกองทุนไม่กี่กองที่ชนะตลาดได้) อาจเรียกได้ว่ามันเป็นแค่ความ “บังเอิญ” เท่านั้น[1. Burton G. Malkiel, A Random Walk down Wall Street: The Time-tested Strategy for Successful Investing, 11th ed. (New York: W. W. Norton & Company, 2016), 398.]

(II) Peter Lynch ผู้จัดการกองทุนคนดังได้อธิบายอย่างเห็นภาพว่า นักลงทุนมักจะชอบดูผลตอบแทนย้อนหลังกองทุนรวม โดยเฉพาะการดูผลตอบแทนย้อนหลังกองทุนรวมที่สูงสุดของปีที่แล้วหรือหนึ่งปีย้อนหลัง แล้วก็ทำการซื้อกองทุนรวมดังกล่าว การกระทำเช่นนี้ไม่ฉลาดเลย (foolish) เพราะโดยปกติการได้ที่หนึ่งมักจะมาจากการลงทุนในหุ้นหรืออุตสาหกรรมร้อนแรง และบางทีอาจจะเป็นแค่ความโชคดีซะมากกว่า[1. Peter Lynch and John Rothchild, Beating the Street, revised ed. (New York: Simon & Schuster, 1994), 68.]

(III) Richard A. Ferri เตือนว่า ผลตอบแทนย้อนหลังไม่สามารถนำมาใช้ในการเลือกกองทุนรวมที่จะเป็นผู้ชนะในอนาคต มันเป็นวิธีที่ไม่อาจเชื่อถือได้ แต่อย่างไรก็ดี วงการกองทุนรวมกับนักลงทุนก็ยังคงเพิกเฉยละเลยข้อเท็จจริงที่ว่านี้[1. Richard A. Ferri, All About Index Funds: The Easy Way to Get Started, 2nd ed. (New York: McGraw-Hill, 2007), 27.] และยังพยายามจะเลือกกองทุนโดยดูจากผลตอบแทนย้อนหลังอยู่ดี ทั้ง ๆ ที่ข้อมูลเหล่านี้เป็นสิ่งเหลวไหล (pure nonsense)[1. ibid., 26.]

(IV) John C. Bogle ให้ข้อสังเกตว่า การดูผลตอบแทนที่ผ่านมาของกองทุนรวมแล้วเอามาใช้เลือกกองทุนเป็นวิธีที่ไม่อาจมั่นใจได้เลยว่า คุณจะได้เจอกองทุนรวมที่ทำผลตอบแทนได้ชนะตลาดในอนาคต สำหรับผลตอบแทน(ย้อนหลัง)แล้ว อดีตไม่อาจบอกอนาคตได้เลย[1. John C. Bogle, The Little Book of Common Sense Investing: The Only Way to Guarantee Your Fair Share of Stock Market Returns (Hoboken: Wiley, 2007) 87.]

ดูเหมือนทุกคนที่ยกมาจะเห็นตรงกันนะครับว่า ผลตอบแทนในอดีตนั้นไม่อาจบอกได้ถึงผลตอบแทนในอนาคตของกองทุนรวม และวิธีเลือกกองทุนโดยดูผลตอบแทนที่ผ่านมานั้นค่อนข้างจะเป็นวิธีที่เชื่อถือไม่ได้และเสียเวลา

The past performance is not a good predictor of future returns.

3. เจาะลึกประเด็นเกี่ยวกับ ผลตอบแทนย้อนหลัง

ในหัวข้อนี้เราจะลงไปศึกษาเชิงลึกเกี่ยวกับประเด็นเรื่องผลตอบแทนในอดีตกัน เพราะน่าจะมีหลายคนสงสัยว่า ถ้าวิธีนี้ไม่ดี มันไม่ดีเพราะอะไร ไม่ดียังไง แล้วเราจะใช้วิธีไหนในการเลือกกองทุนรวมกันล่ะ?

I. โฆษณาผลตอบแทนกองทุนรวม

ประเด็นแรกที่เราจะเริ่มกันก็คือ ในหมู่นักวางแผนการเงินหรือผู้แนะนำการลงทุนมักจะเลือกกองทุนรวมที่มีผลการดำเนินงานยอดเยี่ยมที่ผ่านมาให้ท่าน หรือสื่อทางการเงินต่าง ๆ อันรวมไปถึงบลจ.เองก็ตาม มักจะอ้างกองทุนอันดับหนึ่งหรืออันดับต้นขึ้นมาแสดงให้ท่านดู หากแต่ข้อมูลเหล่านี้นั้น อาจเป็นการโฆษณาระยะสั้นที่มักจะเลือกบางช่วงเวลาสำหรับการเปรียบเทียบผลการดำเนินงานย้อนหลัง หรือเลือกชนิดและจำนวนกองโดยเฉพาะและใช้กองทุนจำนวนน้อย หรือตัดอะไรบางอย่างทิ้งไป[1. Malkiel, A Random Walk down Wall Street, 398-399; see also Ferri, All About Index Funds, 26.] ด้วยเหตุนี้ ถ้าเกิดผลตอบแทนช่วงนี้ของกองทุนดี หรือพอดูผลตอบแทนของกองทุนของบลจ.นั้นเป็นช่วงที่ผลตอบแทนสูงจนชนะกองทุนของเจ้าอื่น ๆ เหล่าบลจ.และกองทุนทั้งหลายย่อมไม่พลาดโอกาสในการโฆษณาอยู่แล้ว

ในทางตรงกันข้าม นักลงทุนที่พยายามเลือกกองทุนโดยดูผลตอบแทนที่ผ่านมาอันเป็นวิธีที่ไม่ทำให้ประสบความสำเร็จในการลงทุนและเปล่าประโยชน์ จะยิ่งทำลายความมั่งคั่งของตนเองทิ้งเข้าไปอีก ถ้าเกิดพยายามสลับสับเปลี่ยนโยกย้ายกองทุนเป็นว่าเล่น[1. Lynch and Rothchild, Beating the street, 81; see also Malkiel and Ellis, The Elements of Investing, 90.] เช่น ขายกองทุนเดิมทิ้งไปลงทุนกองทุนใหม่ที่ได้ที่หนึ่งโดยดูจากผลตอบแทนย้อนหลังที่ถูกประกาศหรือโฆษณา

Peter Lynch เห็นว่า การพยายามนั่งไล่ดูผลตอบแทนย้อนหลัง และการที่บุคลากรในวงการเงินและสื่อต่าง ๆ นั่งรวบรวมผู้ชนะในอดีต แม้มันจะดูเป็นงานอดิเรกของวงการกองทุนรวมและนักลงทุน มีหนังสือ มีบทความมากมายเขียนขึ้นเพื่อสิ่งนี้ แต่นั่นล่ะมันเป็นเป็นการกระทำที่ไร้ประโยชน์หรือเสียเวลา[1. Lynch and Rothchild, Beating the street, 68.] ซึ่ง Ferri ก็ได้เตือนด้วยว่า ไม่ว่าบลจ.หรือผู้เชี่ยวชาญด้านการเงินจะสาธยายเรื่องผลตอบแทนในอดีตหรือจะทำนายว่ากองทุนไหนจะเป็นผู้ชนะในอนาคต ข้อมูลเหล่านี้ค่อนข้างจะไม่สำคัญและไร้ประโยชน์ครับ (irrelevant and useless)[1. Ferri, All About Index Funds, 26-27.]

II. กองทุนมีสัญลักษณ์และรางวัล

บางกองทุนรวมได้รับการจัดอันดับหรือในบางครั้งมีการติดดาว อันบลจ.หรือฝ่ายขายก็จะทำการแปะติดดาวป่าวประกาศ ยิ่งมี 5 ดาว สื่อและโฆษณาจะถูกประทับตราแปะบนโบว์ชัวร์หรือเอกสารประกอบการขาย ซึ่งนักลงทุนส่วนใหญ่อาจจะเชื่อว่าการได้ดาวระดับดีเลิศครบ 5 ดาวย่อมเป็นการรับประกันว่ากองทุนนี้จะได้ผลตอบแทนที่ดีในอนาคตไปด้วย

เปล่าเลยครับ…

แม้กระทั่งระบบดาวของ Morningstar ก็ไม่อาจทำนายผลตอบแทนในอนาคตของกองทุนรวมได้[1. Malkiel and Ellis, The Elements of Investing, 39.] กองทุนที่เคยได้ดาวน้อยในอดีตก็อาจจะทำผลตอบแทนได้ดีกว่าในอนาคต และกองทุนที่ได้ดาวมากในปัจจุบันก็อาจทำผลตอบแทนได้แย่ในเวลาต่อมา ต้องอย่าลืมการจัดอันดับหรือการติดดาว ข้อมูลที่ใช้ต้องมีองค์ประกอบหนึ่งเป็นเรื่องของผลตอบแทนในอดีตที่ผ่านมา ซึ่งไป ๆ มาๆ กลับเพิ่มความเสี่ยงบางอย่างขึ้นมาแทน[1. Charles D. Ellis, Winning the Loser’s Game: Timeless Strategies for Successful Investing, 6th ed. (New York: McGraw-Hill Education, 2013) 126.]

โดย Malkiel อธิบายว่า ระบบดาวไม่อาจรับประกันผลตอบแทนที่เหนือกว่าในอนาคต ไม่รับประกันว่าผลตอบแทนนั้นจะต่อเนื่อง และในอดีตกองทุน 5 ดาวก็อาจจะทำได้ไม่ดีเท่ากองทุน 2-3 ดาวในเวลาต่อมา ด้วยเหตุนี้ Malkiel จึงเสนอว่า นักลงทุนที่ชาญฉลาดควรจะมองทะลุผ่านดาวเหล่านี้ไปซะ[1. Malkiel, A Random Walk down Wall Street, 401.] คล้ายกับความคิดของ John Bogle ที่ว่า ระบบดาวอิงอยู่กับผลตอบแทนที่เกิดขึ้นในอดีตหรือช่วงเวลาที่ผ่านมา ดังนั้น มันจึงมีแนวโน้มที่จะสนับสนุน (favor) กองทุนที่ร้อนแรง ความนิยมชั่วขณะหนึ่ง(ของตลาด) หรือแฟชั่นกองทุนที่เปลี่ยนแปลงได้ และกองทุน 5 ดาวหลายครั้งก็ลดลงไปสู่ 1-2 ดาวได้ในระยะเวลาไม่นาน[1. John C. Bogle, Bogle On Mutual Funds: New Perspectives For The Intelligent Investor (Hoboken: Wiley, 2014), 158.]

อนึ่ง แม้จะมีบทความที่เสนอว่าดาวอาจใช้ในการชี้วัดผลการดำเนินงานในอนาคตได้ หากแต่ข้อสรุปนี้ยังถูกอภิปรายถกเถียงโต้แย้งอยู่ว่ามันมีข้อสังเกตบางอย่างที่ต้องพิจารณา และ งานวิจัยจำนวนหนึ่งที่ทำการศึกษาเรื่องระบบการให้ดาว ยังได้ตั้งข้อสังเกตว่า เป็นเรื่องที่ยากมากที่ผู้จัดการกองทุนจะทำผลตอบแทนได้ชนะตลาดตลอดเวลา และมันไม่เกี่ยวข้องเลยกับผลตอบแทนในอดีตที่พวกเขาทำได้ด้วย

ถ้าหากนักลงทุนต้องการตัวแปรที่จะช่วยในการทำนายผลตอบแทนที่ดีในอนาคต แม้ระบบดาวจะไม่สามารถช่วยได้หากแต่ “อัตราส่วนค่าใช้จ่าย” ของกองทุนรวมกลับเป็นสิ่งที่ใช้ทำนายได้[1. Malkiel and Ellis, The Elements of Investing, 142.] ยิ่งค่าใช้จ่ายอยู่ในระดับต่ำยิ่งทำนายได้ว่ากองทุนรวมนั้นจะสามารถทำผลตอบแทนได้สูงในอนาคต

พูดถึงประเด็นนี้ ผมนึกถึงสมัยผมเข้ามาเริ่มลงทุนและทำการศึกษาเรื่องกองทุนรวมประมาณปี 2012 ผมค่อนข้างจะตื่นตาตื่นใจกับการที่กองทุนรวมได้ 5 ดาวมาก ๆ แต่สักพักผมก็มีเรื่องให้ฉุกคิดบางอย่างกับระบบดาว ถ้าท่านจำได้ช่วงที่ราคาทองคำร้อนแรงให้ผลตอบแทนดี ผมที่นั่งเรียงลำดับดาวดูก็จะพบว่า กองทุนที่ได้ 5 ดาวจำนวนมาก คือ กองทุนรวมทองคำ ในช่วงเวลาเดียวกันนั้น กองทุนหุ้นต่าง ๆ กลับได้จำนวนดาวต่ำลงไป เพราะช่วงปลายปี 2011 ที่เกิดน้ำท่วมใหญ่ช่วงนั้นตลาดหุ้นให้ผลตอบแทนต่ำ กองทุนหุ้นจึงทำผลตอบแทนได้ไม่ดี

ข้อฉุกคิดข้างบนจึงเป็นครั้งแรกที่ผมสงสัยว่า การอ้างอิงดาวในการลงทุนน่าจะมีปัญหาบางประการ และเมื่อผ่านมาหลายปี ผมก็ไม่ได้สนใจระบบดาวอีกเลย เพราะกองทุนที่รู้จักก็สับเปลี่ยนหมุนเวียนวนดาวไปมา 2 ดาวบ้าง 5 ดาวบ้าง และในประเด็นนี้ John Bogle ก็ได้ยกตัวอย่างสอดคล้องว่าในอเมริกาก็เคยเกิดปัญหา เพราะบางช่วงเวลา กลุ่มอุตสาหกรรมหรือหุ้นบางประเทศทำผลตอบแทนได้สูง กองทุนที่ร้อนแรงในประเภทสินทรัพย์ดังกล่าวก็จะได้ดาวเยอะขึ้นมา เช่น กองทุนหุ้นต่างประเทศในช่วงปลายของ 1980s หรือกองทุนหุ้นสุขภาพ (health care funds) ในช่วงต้นของยุค 1990s[1. Bogle, Bogle On Mutual Funds, 158.] ซึ่งความนิยมในกองทุนหุ้นสุขภาพเพราะมีผลตอบแทนย้อนหลังดีในบางช่วงเวลาก็คล้ายคลึงกับในประเทศไทยเมื่อไม่กี่ปีที่ผ่านมา กองทุนก็ได้ 5 ดาวกันไป จนทำให้บลจ.ต่าง ๆ เข็นกองทุนหุ้นสุขภาพออกมาขายกันเต็มไปหมด

ข้างบนนี้ก็เป็นข้อสังเกตหนึ่งว่า อุตสาหกรรมกองทุนรวมมักจะชอบเลียนแบบหรือแห่ตามกันในการขายกองทุนอะไรสักอย่าง และการขายกองทุนประเภทนั้น ๆ มักจะมาในช่วงที่สินทรัพย์ดังกล่าวหรือประเภทของหุ้นหรืออุตสาหกรรมนั้น ๆ ทำผลตอบแทนย้อนหลังได้ดีร้อนแรงจนประจักษ์ ซึ่งแน่นอนว่ามันง่ายต่อการขายเพราะมีผลตอบแทนล่าสุดเป็นตัวสนับสนุน และนักลงทุนส่วนใหญ่ก็ชอบแห่ตามซื้อกองทุนที่ร้อนแรงอยู่แล้ว

ด้วยเหตุนี้ เราจึงได้เห็นในช่วงที่ผ่านมา สำหรับความนิยมไล่ซื้อกองทุนออกใหม่และพฤติกรรมแห่ตามขายกองทุนยอดฮิตของอุตสาหกรรมกองทุนรวม เช่น กองทุนหุ้นสุขภาพ กองทุนที่ลงทุนในธุรกิจผู้สูงอายุ กองทุนที่ลงทุนในหุ้นยุโรป หุ้นญี่ปุ่น (ซึ่งขายหลังจากที่ตลาดหุ้นญี่ปุ่นร้อนแรงปรับตัวขึ้นมามาก) กองทุนที่ลงทุนในหุ้นไทยขนาดกลาง-เล็ก (Mid-Small cap) ฯลฯ

III. ทำไมอดีตไม่อาจทำนายอนาคต

คำถามที่น่าสนใจคือ ทำไมผลตอบแทนในอดีตไม่สามารถทำนายอนาคตได้ คำตอบของเรื่องนี้ คือ

(1) วิธีการลงทุนของกองทุนบริหารจัดการหรือผู้จัดการกองทุนหรือของบลจ.นั้นเปลี่ยนไปจากเดิม หรือไม่เปลี่ยนไปแต่เป็นวิธีที่ไม่อาจให้ผลตอบแทนดีเหมือนเดิมได้อีกแล้ว เช่น กองทุนบริหารจัดการนี้เคยใช้วิธีลงทุนในหุ้นที่มีสินทรัพย์มาก (asset-play) แต่ปัจจุบันวิธีนี้ไม่ให้ผลตอบแทนดีในช่วงเวลานี้ หรือ จากเดิมกองทุนนิยมลงทุนในหุ้นที่จ่ายเงินปันผลมาก ก็เปลี่ยนมาลงทุนในหุ้นที่จ่ายปันผลน้อยแต่เน้นเติบโต (อาจเรียกว่าเป็นกรณี Style Drift)

(2) ผู้จัดการกองทุนหรือบลจ.เดิมไม่ได้บริหารกองทุนรวมนั้นแล้ว นี่ก็พบได้ว่ากองทุนรวมนั้นอาจมีผู้จัดการกองทุนใหม่ หรือผู้จัดการกองทุนเก่าลาออก หรือกลุ่มผู้จัดการและคณะกรรมการลงทุนเปลี่ยนชุด หรือบลจ.ถูกควบรวมกิจการทำให้ต้องมีการโยกย้ายกลุ่มผู้จัดการกองทุนเป็นชุดใหม่

(3) กองทุนนั้นมีจำนวนทรัพย์สินที่มากขึ้นทำให้ยากแก่การบริหารจัดการ สำหรับกรณีที่กองทุนนั้นเคยมีขนาดเล็กมาก่อน เช่น เดิมกองทุนมีสินทรัพย์ขนาด 1,000 ล้านบาท พอกองทุนได้รับความสนใจก็มีเงินกลายเป็น 10,000 ล้านบาท ทำให้การซื้อหุ้นขนาดเล็กทำได้ค่อนข้างยาก หรือการซื้อหุ้นบางอย่างติดข้อจำกัดเรื่องต่าง ๆ เช่น สภาพคล่อง หรือสัดส่วนในการลงทุนไปติดข้อกฎหมาย

(4) เป็นแค่เรื่องโชคดีหรือกองทุนซื้อหุ้นถูกตัวชั่วครั้งชั่วคราว 😅

แล้วมีอะไรที่ทำนายผลตอบแทนในอนาคตได้ดี หรือสามารถนำมาใช้เป็นเครื่องมือในการเลือกลงทุนในกองทุนรวมหรือไม่?

คำตอบคือมีครับ สิ่งนั้นก็คือ “ค่าใช้จ่าย” (Costs) นั่นเอง

สิ่งที่ค้นพบกันในวงการการเงินก็คือ ยิ่งกองทุนรวมมีค่าใช้จ่ายน้อยเท่าไหร่ โอกาสที่มันจะให้ผลตอบแทนดีในระยะยาวและเป็นผู้ชนะย่อมมีสูงขึ้นตามไปด้วย[1. Ferri, All About Index Funds, 26.] ตัวแปรหลักที่จะทำนายผลการดำเนินงานในอนาคตจึงได้แก่สัดส่วนค่าใช้จ่ายและอัตราการหมุนเวียนของสินทรัพย์ ที่ยิ่งมีค่ามากเท่าไหร่ ผลตอบแทนในอนาคตก็ลดฮวบฮาบลงไปเรื่อย ๆ[1. Malkiel, A Random Walk down Wall Street, 401.]

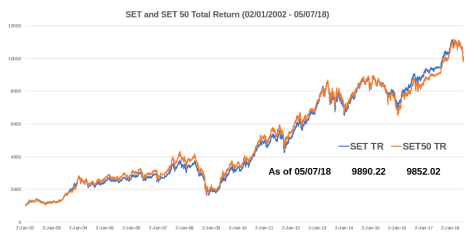

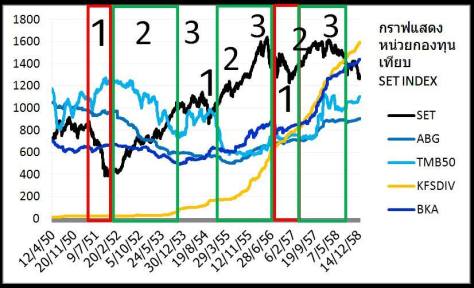

4. ย้อนดูกองทุนรวมหุ้นไทย

ผมได้เคยทำบทความเกี่ยวกับผลตอบแทนในอดีตของกองทุนรวมหุ้นไทยไว้หลายบทความ และแนวโน้มก็คล้ายกันว่า ผลตอบแทนย้อนหลังของกองทุนรวมไม่บ่งบอกอนาคตที่นักลงทุนจะได้ ซึ่งรวมไปถึงการเลือกลงทุนในกองทุนแบบบริหารจัดการมีผู้จัดการกองทุนคัดเลือกหุ้น (Actively Managed Funds) ไม่สามารถทำผลตอบแทนเหนือกว่าผลตอบแทนของตลาดหุ้นโดยรวม เช่น บทความเรื่อง ผลตอบแทนของ RMF ในอดีต หรือ ผลตอบแทน LTF ในอดีตไม่อาจบอกอนาคตได้ หรือ ผลตอบแทนกองทุนระหว่างปี 49-58 หรือ RMF กองไหนดี?

หากแต่ในบทความนี้ เราจะมาดูประเด็นเรื่อง การเลือกผู้ชนะโดยดูจากผลตอบแทนย้อนหลัง และนักลงทุนหวังในใจว่ากองทุนเหล่านี้จะยังเป็นผู้ชนะในอนาคตเช่นเดิม มาดูกันว่ามันจะเป็นหวังที่ลม ๆ แล้ง ๆ หรือไม่

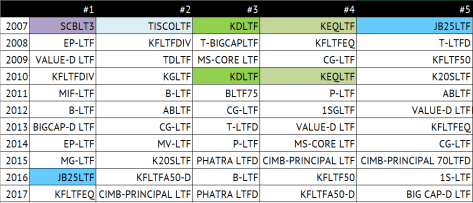

ผมมีข้อมูลช่วงปี 2010-2017 ของกองทุนรวมหุ้นที่ทำผลตอบแทนได้สูงสุด 5 ลำดับแรกของแต่ละปี (เป็นข้อมูลในมือที่สามารถหาได้ ณ ตอนทำบทความนี้) และกองทุนเหล่านี้เป็นกองทุนที่ลงทุนในหุ้นไทย โดยรวมไว้ทั้งกองทุนปกติและกองทุนที่มีสิทธิประโยชน์ด้านภาษีอย่าง LTF RMF ซึ่งผมคิดว่ามันควรถูกจับมายำรวมกัน เพราะถ้ากองทุนบริหารจัดการ (actively managed funds) เหล่านี้มีนโยบายเช่นเดียวกันว่า มันจะต้องทำผลตอบแทนได้ชนะผลตอบแทนรวมของตลาดหุ้นไทย

ดังนั้น มันไม่ควรจะมีข้ออ้างว่าจะต้องมาแยกว่าฉันเป็นกองทุนรวมทั่วไป หรือฉันลดหย่อนภาษีได้แบบ LTF หรือ RMF ถ้ามันลงทุนในหุ้นไทยเหมือน ๆ กัน ที่สำคัญเวลานักลงทุนทุกคนเลือกซื้อกองทุนพวกนี้ก็ย่อมต้องหวังว่ามันจะให้ผลตอบแทนสูดสุดอยู่แล้ว และผลก็ปรากฏดังรูปด้านล่างครับ

จากรูปท่านจะเห็นได้ว่า ประการแรก กองทุนหุ้นไทยที่ได้ผลตอบแทนสูงสุดอันดับ 1 และ 2 ในแต่ละปี ช่วง 8 ปีที่ผ่านมานั้นไม่ซ้ำหน้ากันเลย และประการที่สอง ท่านที่ซื้อกองทุนที่ได้ผลตอบแทนสูงสุด 5 ลำดับแรกในปี 2010 ท่านจะพบว่า ใน 7 ปีต่อมา กองทุนเหล่านั้นไม่ติด 5 ลำดับแรกเลยสักปี! ประการสุดท้าย แม้มันจะมีกองทุนที่ยังติดโผอยู่บ้าง แต่ว่าในอนาคตมันจะติดโผอยู่หรือไม่? เขียนมาถึงตรงนี้ท่านยังเชื่ออยู่หรือเกี่ยวกับการดูผลตอบแทนย้อนหลัง

พาทัวร์อีกรอบหนึ่ง คราวนี้มาถึงกองทุนยอดฮิตอย่าง LTF กล้าทายได้เลยว่า ส่วนหนึ่งของท่านที่อ่านบทความนี้ ตอนซื้อกองทุน LTF โดยเฉพาะท่านที่ซื้อเพียงเพื่อลดหย่อนภาษี ท่านก็จะมองหากองทุนรวมที่ทำผลตอบแทนได้สูงสุด 🧐 โดยเปิดดูสัปดาห์ท้าย ๆ ของเดือนธันวาคมที่กำลังจะหมดเวลาซื้อ LTF

ลองมาดูข้อมูลปี 2007-2017 ข้างล่างนี้กัน แล้วเราจะเห็นอะไรที่น่าสนใจ

เห็นอะไรไหมครับ ก็เหมือนเดิมกับรูปก่อนหน้า กองทุนที่ได้ลำดับที่ 1 ในแต่ละปีแทบจะไม่ซ้ำหน้ากันเลย และน่าสนใจตรงที่คนที่ซื้อกองทุนโดยดูผลตอบแทนรวมสูงสุดของปี 2007 จะพบใน 10 ปีต่อมาว่า กองทุนที่ท่านซื้อมานั้นแทบจะไม่ติด 5 ลำดับแรกในแต่ละปีของ 10 ปีต่อมาเลยสักกองทุนเดียว

งานวิจัยทางวิชาการของไทยก็ให้ผลไปในทางเดียวกันว่า กลยุทธ์ที่ซื้อกองทุน LTF หรือ RMF จากผลตอบแทนที่ดีในอดีตไม่อาจชี้วัดได้ว่ากองทุนดังกล่าวจะให้ผลตอบแทนดีในอนาคต และยังพบอีกว่า กองทุนรวมเหล่านี้ทำผลตอบแทนสุทธิ (net returns) ได้ต่ำกว่าผลตอบแทนรวมเฉลี่ยของตลาดหลักทรัพย์โดยห่างและต่ำกว่า 2-3% ต่อปี[1. ณัฐวุฒิ เจนวิทยาโรจน์, “ผลตอบแทนและความต่อเนื่องของผลตอบแทนจากการลงทุนในกองทุนรวมหุ้นระยะยาวที่มีนโยบายเชิงรุก,” วารสารบริหารธุรกิจ นิด้า 22 (พฤษภาคม 2561): 61.]

แล้วจะทำอย่างไรดีในการเลือกกองทุนรวม ในเมื่อมันดูผลตอบแทนที่ผ่านมาแล้วเสียเวลา?

คำตอบง่ายมาก คือ ทำใจ! ครับ และยอมรับว่า ผลตอบแทนในอดีตของกองทุนรวมไม่สามารถทำนายผลตอบแทนในอนาคตได้ การเลือกกองทุนรวมโดยดูผลตอบแทนย้อนหลังเป็นวิธีที่ไม่มีประสิทธิภาพเลย[1. John C. Bogle, John Bogle on Investing: The First 50 Years (Hoboken: Wiley, 2015), 121.]

5. บทสรุปเกี่ยวกับ ผลตอบแทนย้อนหลัง ของกองทุนรวม

ประเด็นที่สำคัญที่สุดก็คือ มันไม่มีความสัมพันธ์ระหว่างผลตอบแทนในช่วงเวลาหนึ่งกับผลตอบแทนในช่วงเวลาถัดไป เป็นการยากมากที่นักลงทุนจะมีเครื่องรับประกันว่านักลงทุนจะได้ผลตอบแทนที่ดีในอนาคตโดยใช้วิธีลงทุนในกองทุนที่มีผลตอบแทนดีในช่วงที่ผ่านมา คุณไม่อาจจะเอาชนะตลาดได้สม่ำเสมอจากการซื้อกองทุนที่มีผลการดำเนินงานที่ดีที่สุดได้ เพราะว่า อดีตไม่สามารถทำนายอนาคตได้ในวงการกองทุนรวม[1. Malkiel, A Random Walk down Wall Street, 399.]

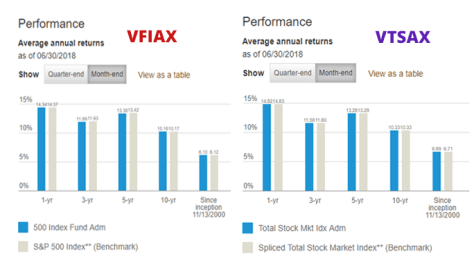

ด้วยเหตุนี้ วิธีที่ดีที่สุดในการทำนายผู้ชนะในอนาคต คือ การดูจาก “ค่าใช้จ่ายของกองทุนรวม“[1. Mel Lindauer, Taylor Larimore, and Michael LeBoeuf, The Bogleheads’ Guide to Investing, 2nd ed. (Hoboken: Wiley, 2014), 116] เพราะค่าใช้จ่ายมีความสัมพันธ์โดยตรงกับผลตอบแทนที่นักลงทุนในกองทุนรวมจะได้รับ ยิ่งนักลงทุนเสียค่าใช้จ่ายกองทุนรวมมากเท่าไหร่ ผลตอบแทนในอนาคตที่นักลงทุนจะได้รับก็จะลดลงไป[1. Malkiel and Ellis, The Elements of Investing, 88.] และในทางกลับกัน ยิ่งจ่ายน้อยเท่าไหร่ อนาคตที่กองทุนรวมนั้นจะทำผลตอบแทนได้ดีก็ยิ่งมีมากขึ้น ด้วยเหตุนี้ส่วนใหญ่แล้วกูรูในวงการการเงินจึงมักจะแนะนำ “กองทุนดัชนี” เป็นเครื่องมือหลักในการลงทุน โดยให้นักลงทุน ลงทุนในกองทุนดัชนีที่มีค่าใช้จ่ายต่ำ (low-cost index funds)

โดยสาเหตุก็เพราะว่า ค่าใช้จ่ายที่ต่ำจะนำไปสู่โอกาสที่จะได้ผลตอบแทนในอนาคตที่สูงขึ้น[1. ibid., 87.] และการลงทุนกองทุนดัชนีที่มีค่าใช้จ่ายต่ำก็เพิ่มโอกาสในระยะยาวที่นักลงทุนจะได้ผลตอบแทนรวมเท่ากับตลาดหุ้น ซึ่งเป็นผลตอบแทนที่สูงกว่านักลงทุนส่วนใหญ่ที่ลงทุนในกองทุนบริหารจัดการแบบ Actively Managed Funds เพราะกองทุนบริหารส่วนใหญ่ทำผลตอบแทนได้แย่กว่าผลตอบแทนรวมของตลาดหุ้น

ตัวอย่างของผู้ที่แนะนำเช่นนี้ เช่น Ferri ผู้เสนอว่า อย่าเสียเวลาไปกับการเลือกกองทุนโดยดูผลตอบแทนในอดีตเลย การลงทุนในกองทุนดัชนีที่มีค่าใช้จ่ายต่ำเป็นตัวเลือกที่ดีกว่ามาก[1. Ferri, All About Index Funds, 27.] หรือ Malkiel กับ Ellis ที่เห็นว่า การลงทุนในกองทุนดัชนีแบบ broad-based index ที่มีค่าใช้จ่ายต่ำจะทำให้นักลงทุนได้รับผลตอบแทนที่เหนือกว่าค่าเฉลี่ยในอนาคต[1. Malkiel and Ellis, The Elements of Investing, 91.] หรือ John Bogle ที่เห็นว่า กองทุนรวมที่ชนะตลาดในระยะยาวถือว่าเป็นข้อยกเว้นในอุตสาหกรรมกองทุนรวม เพราะฉะนั้นแทนที่จะมัวหาเข็มในกองฟาง (กองทุนผู้ชนะ) การซื้อทั้งกองฟาง (กองทุนดัชนีที่มีค่าใช้จ่ายต่ำ) น่าจะเป็นเรื่องที่ดีกว่า [1. John C. Bogle, The LiIttle Book of Common Sense Investing, 86.]

แม้กระทั่งบทความของ Russell Kinnel ผู้อำนวยการฝ่ายวิจัยของ Morningstar เองยังเสนอแนะว่า ในโลกของกองทุนรวมนั้น ตัวเลขของค่าใช้จ่าย (expense ratio) ดูจะเป็นสิ่งเดียวในโลกกองทุนรวมที่ช่วยในการตัดสินใจได้ กองทุนรวมที่มีค่าใช้จ่ายต่ำ ๆ ในทุกกองทุนแบ่งตามประเภทสินทรัพย์ และในทุกช่วงเวลา สามารถทำผลตอบแทนได้สูงกว่ากองทุนรวมที่มีค่าใช้จ่ายสูง ๆ

โดยสรุปจึงเห็นได้ว่า การลงทุนในกองทุนรวมที่มีผลตอบแทนย้อนหลังสูงหรือกองทุนอันดับหนึ่งเป็นวิธีที่ไม่อาจทำนายได้เลยว่าท่านจะได้ผลตอบแทนสูงในอนาคตเช่นเดิมหรือไม่ และส่วนใหญ่คำตอบจะกลายเป็นว่า “ไม่” ซึ่งการยอมรับว่า การมานั่งดูผลตอบแทนย้อนหลังของกองทุนเป็นเรื่องที่เปล่าประโยชน์และเสียเวลา นักลงทุนจะหลุดพ้นจากความเชื่อกระแสหลักในวงการลงทุน หลุดพ้นจากสื่อและการโหมกระหน่ำโชว์โฆษณาผลตอบแทนในอดีต หลุดพ้นจากการผลาญเวลางมหาผู้ชนะ และสามารถนำเวลาไปทำอะไรที่มันมีประสิทธิภาพกว่าเดิมได้

ส่วนวิธีการเลือกกองทุนรวมที่น่าเชื่อถือและมีงานทางวิชาการสนับสนุนก็คือ การเลือกกองทุนจากอัตราส่วนค่าใช้จ่าย และเนื่องด้วยกองทุนที่มีค่าใช้จ่ายต่ำโดยปกติมักจะเป็นกองทุนดัชนี ดังนั้น การลงทุนในกองทุนดัชนีที่มีค่าใช้จ่ายต่ำ หรืออย่างน้อยลงทุนในกองทุนรวมที่มีค่าใช้จ่ายต่ำ ๆ กองทุนพวกนี้นี่ล่ะที่จะสร้างโอกาสที่ทำให้ท่านได้ผลตอบแทนที่สูงในอนาคตครับ