“Cash Drag” เป็นศัพท์ที่ผมเจอจากหนังสือลงทุนเล่มหนึ่ง แล้วรู้สึกว่า มันน่าสนใจครับ ว่าแต่อะไรคือ แคชแด๊ก (หนังสือบางเล่มก็ใช้ว่า Cash Position) ถ้าใครเคยเล่นเกมที่มันจะชอบค้างบ่อย ๆ เล่นแล้ว lag อาการคล้ายกันครับ Cash Drag ก็คือ การที่เราถือเงินสดไว้ไม่ยอมลงทุน ซึ่งการที่เราถือเงินสดไว้เยอะ ๆ ในบางเหตุการณ์มันก็สมเหตุสมผล แต่กลับกันในบางครั้งมันจะส่งผลเสียอย่างมาก ผมจะแยกอธิบายดังนี้ครับ

กรณีแรก (1) Cash Drag เพราะ ไม่ยอมลงทุน กรณีนี้เป็น cash drag ของคนทั่วไป ก็คือ มีเงินสดเก็บไว้กับตัวตลอด ไม่ยอมเอาไปลงทุนให้มันเติบโตขึ้นมา คนส่วนใหญ่จะเป็นแบบนี้ครับ มีเงินสดก็เก็บไว้ในบัญชีเงินฝากธนาคาร พอจะลงทุนก็จะเลือกแต่อะไรที่มันคล้าย ๆ เงินฝาก เช่น เงินฝากประจำ สลากออมสิน แม้กระทั่งกองทุนประเภท term fund (พวกที่กำหนดลงทุนแค่ 3, 6, 12 เดือนแล้วปิดกองทุน) ถ้าคุณจะลงทุนแต่สินทรัพย์ประเภทนี้ในระยะยาวตลอดชีวิต คุณจะ cash drag แบบสูงสุด นั่นคือ เงินของคุณจะถูกเงินเฟ้อกัดกินไปเรื่อย ๆ อำนาจซื้อลดลงฮวบฮาบ แล้วก็ยากมากที่จะร่ำรวยขึ้นมาจากการลงทุน ต้องอาศัยเก็บเงินหนัก ๆ หรือหารายได้เยอะมาก ๆ เพื่อเอาเงินมาเก็บไว้

กรณีที่ (2) Cash Drag เพราะ จับจังหวะลงทุน (market timing) อันนี้หล่ะครับ ความหมายที่แท้จริง นักลงทุน (อาจจะส่วนใหญ่ด้วยซ้ำ) จะถือเงินสดไว้ระดับหนึ่ง สืบเนื่องมาจากการจับจังหวะลงทุน เช่น รอได้จังหวะเหมาะ ๆ ค่อยลงทุน หรือขายหุ้นขายกองทุนออกเพราะได้กำไรนิดหน่อยแต่ก็ขายเพราะกลัวหุ้นตก

ซึ่งการยกตัวอย่างนี้ ผมจะไม่รวมนักลงทุนที่เป็นระดับบน ๆ ขยันทำการบ้าน ศึกษาค้นคว้า มีวิธีลงทุนที่ดี มีวินัย เช่น แบบ VI เก๋า ๆ อะไรอย่างนั้นนะครับ พวกนี้จะมีเหตุผลในการถือเงินสดไว้ เพราะอาจจะหาหุ้นที่ต่ำกว่ามูลค่าไม่เจอ แต่ถึงอย่างไร ก็อาจจะเกิดสิ่งที่เรียกว่า cash drag กับนักลงทุนกลุ่มนี้ได้เหมือนกัน

ถามว่าการถือเงินสดในกรณีนี้จะส่งผลอย่างไร? คำตอบ คือ สถานะเงินสดในระยะยาวนั้นไม่สร้างผลตอบแทนหรือให้ผลตอบแทนที่ต่ำมาก ๆ ทำให้เงินบางส่วนของคุณได้ผลตอบแทนที่น้อยกว่าผลตอบแทนระยะยาวจากตลาดหุ้น ตัวอย่างที่เห็นได้ชัด คือ กองทุนรวมหุ้น ประเภทกองทุนบริหารเชิงรุก (active funds) ทั้งหลาย กองทุนพวกนี้จะถือเงินสดไว้ส่วนหนึ่งเพื่อจับจังหวะลงทุนซื้อหุ้น หรือด้วยลักษณะถ้าเป็นกองทุนเปิดที่ซื้อขายหน่วยลงทุนได้ทุกวัน กองทุนพวกนี้ก็ต้องถือสภาพคล่องระดับหนึ่งเพื่อให้มีเงินจ่ายคืนนักลงทุนที่ขายกองทุนได้ แต่ในระยะยาว ถ้าผลตอบแทนรวมของตลาดหุ้นต้องเติบโตขึ้น การถือเงินสดไว้ย่อมทำให้ผลตอบแทนส่วนหนึ่งของกองทุนน้อยกว่าปกติได้ (poorly performing) อันเป็นสาเหตุส่วนหนึ่งที่ทำให้กองทุนพวกนี้แพ้ตลาดหุ้นในระยะยาว (มีปัจจัยอื่นทบไปอีก เช่น ค่าใช้จ่ายกองทุนรวมที่สูง)

ข้อสังเกตง่าย ๆ คือ กองทุนพวกนี้พยายามจับจังหวะถือเงินสดใช่ไหมครับ พอเวลาเขาคิดวิเคราะห์ว่าหุ้นกำลังจะตก เขาก็จะขายหุ้นทิ้งถือเงินสด ถ้าโชคดีก็ทายถูก ถ้าไม่ ก็จะเกิด cash drag เพราะหุ้นขึ้น แต่กองทุนยังถือเงินสดไว้ ไม่ได้ซื้อหุ้น ผลตอบแทนก็จะแพ้ตลาด กลับกัน ในเวลาที่ขายหุ้นทิ้ง แต่ตลาดหุ้นเป็นกระทิงฟื้นตัว พวกมันจะทะยานไวมาก กว่าจะแน่ใจเข้ามาซื้อหุ้นคืน ก็ cash drag ไปแล้ว เราลองสังเกตดูก็ได้ ช่วงหลังหุ้นตก แล้วถ้าตลาดหุ้นทะยานอย่างไวมาก กองทุนหุ้นเชิงรุกแบบบริหารจะแพ้ตลาดเกือบหมด เพราะพวกนี้มีแต่เงินสดสภาพคล่อง เราเรียกว่าเป็นกรณีแบบ Cash Reverse ถือเงินสดแบบพลาด

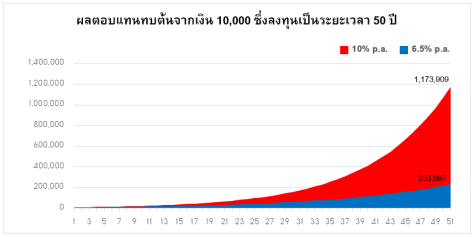

Cash Drag มีผลกระทบมากไหม เราลองคิดภาพผลตอบแทนระยะยาวของตลาดหุ้นประมาณ 10% ทบต้นต่อปี กองทุนรวมหุ้นแบบบริหารเชิงรุกทั้งหลาย โดยเฉลี่ยจะถือเงินสดไว้ประมาณ 5-10% เพราะฉะนั้น ในระยะยาว Cash Drag จะส่งผลให้กองทุนพวกนี้แพ้ตลาดหุ้น (underperform) ผลตอบแทนของพวกกองทุนเหล่านี้โดยเฉลี่ยก็ควรจะเหลือแค่ 9-9.5% ต่อปี

ในหนังสือของ John C. Bogle อธิบายไว้ว่า สถานะถือครองเงินสดไว้ ในภาวะที่หุ้นขึ้นเป็นตลาดกระทิง (holdings of cash reverse) จะลดทอนผลตอบแทนของกองทุนลงไปประมาณ 0.6% ต่อปี¹

และคนที่เห็นด้วยว่า Cash Drag ถือเป็นผลกระทบทางลบต่อนักลงทุน คือ Larry E. Swedroe คนเขียนหนังสือ What Wall Street Doesn’t Want You to Know เพราะเขาถือว่า Cash Reverse เป็นสาเหตุสำคัญที่ทำให้กองทุนบริหารเชิงรุกแพ้กองทุนดัชนีในระยะยาว อีกทั้งผลตอบแทนของนักลงทุนจะลดลงด้วยแบบทบต้น (negative compounding) สาเหตุหนึ่งก็เพราะ Cash Drag ครับ

แล้วจะลงทุนอย่างไรจึงจะไม่แคชแด๊ก ?

กองทุนที่จะไม่ถือเงินสดไว้ คือ กองทุนดัชนี (index funds) นั่นเอง เนื่องด้วยข้อบังคับนโยบายลงทุนของมัน ทำให้กองทุนพวกนี้ต้องลงทุนเลียนแบบตลาดหุ้นเสมอ จึงต้องมีหุ้นเต็มสตรีมอยู่ตลอดเวลา เพราะฉะนั้นหุ้นตกหุ้นขึ้น กองทุนพวกนี้จะต้องถือหุ้นให้ใกล้กับ 100% ตลอด สินทรัพย์ประเภทเงินสดสภาพคล่องมีไว้เท่าที่จำเป็นต่อการจ่ายเงินคืนให้กับผู้ถือหน่วยที่ทำการขายกองทุน เพราะฉะนั้นเมื่อมีหุ้นเต็มมือตลอดเวลา ผลตอบแทนมันจะต้องล้อไปตามตลาดหุ้น ดัชนีหุ้นตก -50% มันก็ควรจะต้องติดลบ -50% ด้วย แต่แน่นอนว่าในทางกลับกัน ถ้าหุ้นขึ้น +28% มันก็ต้องขึ้นด้วยอัตราเดียวกัน

กลยุทธ์ที่จะตัดปัญหา Cash Drag ก็ควรจะเป็น กลยุทธ์ถือครองกองทุนดัชนีหุ้นตลอดเวลาและลงทุนไปเรื่อย ๆ จะหุ้นตก หุ้นขึ้น ก็ปล่อยมันไป “Stay hold Stay Invest” นั่นเอง

¹ John C. Bogle, Common Sense on Mutual Funds, fully updated tenth anniversary ed. New Jersey: John Wiley & Sons, 2010), p. 167.