สามเหลี่ยมแห่ง การลงทุน เป็นแนวคิดของ John C. Bogle ครับ ว่าในการลงทุนนั้น เราจะต้องคำนึงถึงหัวใจสำคัญ 3 ประการ นั่นคือ ผลตอบแทน (returns) ค่าใช้จ่าย (costs) และ ความเสี่ยง (risks)

ไม่ว่าเราจะลงทุนอะไร อสังหาริมทรัพย์ ที่ดิน คอนโด พันธบัตรรัฐบาล หุ้นกู้ ทองคำ หุ้น กองทุนรวม ฯลฯ เราจะต้องนึกถึงรูปสามเหลี่ยมนี้เสมอเป็นกรอบในการตัดสินใจเสมอ เพราะมันจะช่วยทำให้เรามีทัศนคติกำกับการลงทุนที่ดี กรณีที่เราเข้าใจมันอย่างถ่องแท้ครับ ผมจะยกตัวอย่างการลงทุนที่สำคัญที่สุดอันหนึ่ง นั่นก็คือ “กองทุนรวมหุ้น”

กองทุนรวมที่ลงทุนในหุ้น เงินที่เราลงทุนไป กองทุนนั้นจะนำไปลงทุนในหุ้น นอกเหนือจากสิ่งที่เราควรจะรู้ว่า กองทุนรวมคืออะไร ในเมื่อมันลงทุนในหุ้น เราก็ต้องรู้ว่า หุ้นคืออะไร เมื่อรู้ทั้งหมดแล้ว เราก็ต้องเจาะทีละด้านของสามเหลี่ยม ซึ่งการที่เรามาพิจารณาอะไรตรงนี้ ผมว่าเราก็แทบจะต่างจากนักลงทุนหรือคนที่ซื้อกองทุนทั่วไปแล้วล่ะ เพื่อให้เข้าใจเห็นภาพชัดผมจะอธิบายไปทีละด้านครับ

การลงทุน ด้านที่ 1 : ผลตอบแทน (returns)

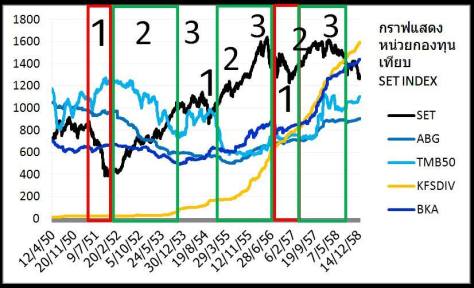

การลงทุนในกองทุนรวมหุ้น ผลตอบแทนแรก ย่อมมาจากหุ้นที่ถือ ถ้าเราลงทุนในกองทุนดัชนีหุ้น (index funds) ซึ่งก็คือ กองทุนที่ลงทุนเลียนแบบดัชนีของตลาดหุ้น ผลตอบแทนระยะยาวของเราก็จะเคลื่อนไหวไปตามผลตอบแทนรวมที่ตลาดหุ้นทำได้ ส่วนผลตอบแทนระยะสั้น อาจจะขึ้นอยู่กับการเก็งกำไรของนักลงทุนเอง ในกรณีที่นักลงทุนชอบซื้อ ๆ ขาย ๆ จับจังหวะลงทุน หรือในกรณีที่แม้จะลงทุนระยะยาว

หากแต่ช่วงระยะเวลาสั้น ๆ ผลตอบแทนของเราก็จะเคลื่อนไหวไปตามผลตอบแทนของตลาดหุ้นที่มันผันผวน แม้เราจะลงทุนระยะยาว แต่เราไม่สามารถหลีกเลี่ยงความผันผวนระยะสั้นได้ เงินลงทุนระยะยาวจึงอาจติดลบหรือขาดทุนตัวเงินในระยะสั้นได้ เรื่องนี้เราต้องเข้าใจให้ดี หากแต่ในระยะยาวจริง ๆ การเก็งกำไรจะไร้ผล และผลตอบแทนของเราจะขึ้นอยู่กับผลตอบแทนรวมของตลาดหุ้นอย่างเดียว

แล้วผลตอบแทนระยะยาวของตลาดหุ้นมาจากไหน? มันจะมาจากผลตอบแทนที่แท้จริงของภาคธุรกิจ หรือบริษัทจดทะเบียนในตลาดหลักทรัพย์ (ที่ประกอบกันเป็นดัชนีหุ้น ซึ่งกองทุนของเราเลียนแบบลงทุนอยู่) — โดยปกติก็จะมาจากสองส่วน คือ ผลตอบแทนทางกำไรที่เติบโตตามเศรษฐกิจ (subsequent rate of earnings growth) บวกกับ ผลตอบแทนจากเงินปันผล (the annual dividend yield)[1. John C. Bogle, The Little Book of Common Sense Investing: The Only Way to Guarantee Your Fair Share of Stock Market Return (Hoboken: Wiley, 2007), 192.] ซึ่งผลตอบแทนของตลาดหุ้นในระยะยาวควรจะอยู่ที่ประมาณ 8-11% ทบต้นต่อปี

ดังนั้น ในกรณีที่คุณลงทุนระยะยาวด้วยการถือครองกองทุนดัชนีหุ้น กลยุทธ์แห่งชัยชนะคือการเก็บเกี่ยวผลตอบแทนของทุนโดยการถือครองธุรกิจ (ผ่านกองทุนรวม) ไม่ใช่การซื้อขายเก็งกำไร

การลงทุน ด้านที่ 2 : ค่าใช้จ่าย — costs

ค่าใช้จ่ายกับผลตอบแทนเป็นอะไรที่สัมพันธ์กันมาก จนเราสามารถเรียกได้ว่า ค่าใช้จ่ายก็คือผลตอบแทนของเรานั่นล่ะ เป็นผลตอบแทนที่เราไม่ได้จ่ายออกไป แทนที่จะต้องเสียค่าใช้จ่าย(ที่ไม่ควรจ่าย) เราเก็บส่วนนี้ไว้ดีกว่า ซึ่งผลตอบแทนในการลงทุนระยะยาวจะลดลงจากค่าใช้จ่ายที่เสียไป อันได้แก่

(1) ค่าใช้จ่ายของกองทุนรวม (total expenses)

อันนี้เคยเขียนบทความไว้ละเอียดมาก สำคัญที่สุด ต้องอ่านครับ โดยสรุปก็คือ กองทุนที่มีค่าใช้จ่ายสูงย่อมเป็นการเพิ่มโอกาสที่ผลตอบแทนในอนาคตของกองทุนนั้นจะแพ้ตลาด[1. Burton G. Malkiel and Charles D. Ellis, The Elements of Investing: Easy Lessons for Every Investor, updated ed. (Hoboken: Wiley, 2013), 88.] ค่าใช้จ่ายที่นักลงทุนเสียไปให้กับอุตสาหกรรมการเงินยิ่งมากเท่าไหร่ ผลตอบแทนในอนาคตที่นักลงทุนได้รับก็จะน้อยลงไปอย่างน่าใจหาย

(2) ภาษี (taxes)

หลัก ๆ เลยสำหรับคนที่ลงทุนกองทุนรวม คือ ภาษีหักจากเงินปันผล ซึ่งโดยปกติจะถูกหัก 10% ณ ที่จ่าย

(3) เงินเฟ้อ (inflations)

อันนี้เป็นต้นทุนค่าใช้จ่ายที่มองไม่เห็น มันจะทำให้ผลตอบแทนระยะยาวหายไป โดยที่เราไม่รู้ตัว เป็นค่าใช้จ่ายในเชิงลบ คือ ลบอำนาจซื้อ (purchasing power)ในอนาคตของเราทิ้งไป

(4) ค่าใช้จ่ายจากการเลือกกองทุน (selections)

อันนี้ผมว่า มันเป็นตัวฆ่าผลตอบแทนของนักลงทุนอย่างดี นักลงทุนที่นั่งเลือกกองทุน โยกย้าย สับเปลี่ยน เปิดเว็บ นั่งเรียงผลตอบแทน ดูรางวัล ดูดาว พอซื้อปุ๊บ กองทุนผลตอบแทนไม่ดี นักลงทุนก็กระโดดไปอีกกองทุนหนึ่ง พอมีการจัดอันดับผลตอบแทนที่หนึ่ง นักลงทุนก็กระโดดออก ซื้อ ๆ ขาย ๆ

คนที่ชอบทำแบบนี้ ระยะยาวมักจะไม่ประสบความสำเร็จในการลงทุน เพราะการโยกกองทุน มีทั้งค่าใช้จ่ายในการเสียจังหวะ เงินหายจากการขาดทุนกองเก่า รวมไปถึงต้องเสียค่าใช้จ่ายในการเคลื่อนไหว ทั้งค่าธรรมเนียมในการซื้อหรือขายกองทุนขาเข้าขาออกอีก

(5) การจับจังหวะลงทุน (market timing)

การจับจังหวะซื้อขาย ก็เป็นอีกสิ่งหนึ่งที่ทำให้ผลตอบแทนของนักลงทุนไม่ดี เพราะการจับจังหวะล้วนมีค่าใช้จ่ายที่เป็นต้นทุนแฝงที่มองเห็นและมองไม่เห็น ต้นทุนแฝงที่มองไม่เห็น คือ ต้นทุนโอกาสที่นักลงทุนจะได้ลงทุนในหุ้น นักลงทุนก็มาถือเงินสดไว้ ในระยะยาวมีน้อยครับที่ใครมันจะจับจังหวะลงทุนได้ถูกต้องตลอดเวลา เป็นเรื่องเพ้อฝันยั่วยวนนักลงทุนซะมากกว่า

ส่วนต้นทุนไม่แฝงเห็นชัดเจนก็คือ ค่าธรรมเนียม (loads) ในการซื้อขายนั่นเอง โดนหักไป 1% บ้าง 1.5% บ้าง บ่อย ๆ เข้า มันก็กินเงินต้นลดลงฮวบฮาบครับ ไม่นับจากการขาดทุนที่เกิดจากการจับจังหวะผิดพลาดอีก

การลงทุน ด้านที่ 3 : ความเสี่ยง – risks

ความเสี่ยงที่ควรจะถือเป็นความเข้าใจ คือ ความเสี่ยงที่ทำให้นักลงทุนจะสูญเสียเงินต้นไปจนหมด ความเสี่ยงต่อมา คือ ความเสี่ยงที่เกิดจากความไม่รู้ โดยเฉพาะความเสียหายอันรุนแรงที่จะเกิดขึ้นเมื่อคุณคิดว่าคุณรู้ แต่จริง ๆ แล้ว คุณไม่รู้ และคุณลงทุนไปด้วยความไม่รู้นั้น

ความเสี่ยงจากความไม่รู้ แต่คิดว่าตัวเองรู้ เช่น นักลงทุนชอบซื้อ ๆ ขายๆ กองทุนหุ้น จับจังหวะลงทุน นักลงทุนคิดว่านักลงทุนเข้าใจ นักลงทุนรู้ว่าเวลาไหนหุ้นจะขึ้นหรือลง แต่ส่วนใหญ่แล้วนักลงทุนไม่รู้ เอาลูกมั่วเข้าตัดสินใจ แบบนี้คือความเสี่ยงที่เกิดจากความไม่รู้ และจะทำให้ในระยะยาว นักลงทุนมีโอกาสจะสูญเสียเงินลงทุนหนัก ๆ ได้

ในกรณีของการลงทุนหุ้น นักลงทุนจะเจอความเสี่ยงที่จัดได้เป็น 2 กลุ่มใหญ่ คือ ความเสี่ยงจากภาวะตลาดหุ้น (market risk) กับ ความเสี่ยงของหุ้นรายตัว (individual stocks risks) ความเสี่ยงอันแรก อธิบายง่าย ๆ ก็คือการที่หุ้นมันผันผวนขึ้นลง ตลาดหุ้นตก หุ้นขึ้น นั่นล่ะครับ เป็นความเสี่ยงที่เกิดกับหุ้นทั้งตลาด เป็นความเสี่ยงแบบกว้าง ในขณะที่ความเสี่ยงของหุ้นรายตัว ก็จะขึ้นกับหุ้นตัวที่เราไปลงทุน ว่ามันจะมีความเสี่ยงทางธุรกิจอะไร ยังไงบ้าง แต่ถ้าลงทุนผ่านกองทุนรวมหุ้น เราจะต้องเพิ่มความเสี่ยงไปอีกหลายอย่าง คือ

(I) ความเสี่ยงของผู้จัดการกองทุน (risk of manager selection) คือ ความเสี่ยงจากการเลือกกองทุนบริหาร (active funds) โดยเราเชื่อว่าเขาจะทำผลตอบแทนได้ดี แต่ระยะยาวต่อไป ผลตอบแทนของเขาอาจจะแย่มาก ๆ ก็ได้ครับ ซึ่งความเสี่ยงจากการเลือกผู้จัดการกองทุน ก็จะมาพร้อมกับ

(II) ความเสี่ยงจากการเลือกกองทุนที่ถูกใจ (risk of fund selection) กองทุนที่คุณเลือกลงทุนโดยเฉพาะกองทุนบริหารแบบเชิงรุก อาจจะเป็นกองทุนที่ห่วยมาก ๆ ในระยะยาวก็ได้ และ

(III) ความเสี่ยงจากอุตสาหกรรม (risk of market sectors) โดยเฉพาะในนักลงทุนบางคนที่ชอบซื้อกองทุนที่เน้นลงทุนเฉพาะกลุ่มอุตสาหกรรม ซึ่งมักจะฮิต ๆ เป็นเทรนด์ในช่วงนั้น อาทิ health care (กลุ่มธุรกิจหุ้นสุขภาพ), IT (กลุ่มหุ้นเทคโนโลยี), aging (ธุรกิจเกี่ยวกับความชรา) อะไรแบบนี้

ทั้งที่จริงแล้ว แค่นักลงทุนแบกรับความเสี่ยงจากตลาด (market risk) โดยการลงทุนในหุ้น มันก็เป็นความเสี่ยงที่สูงระดับหนึ่งแล้ว เรายอมลงทุนในหุ้น เพราะในระยะยาวผลตอบแทนจากตลาดหุ้นให้ผลตอบแทนส่วนเพิ่มที่น่าประทับใจ และเป็นสินทรัพย์ที่สร้างผลตอบแทนระยะยาวของเงินออมได้ดีในระดับต้น ๆ ความเสี่ยงอื่น ๆ ถ้าไม่จำเป็นก็ไม่ควรจะต้องไปแบกรับอีกครับ

สรุปข้อคิดเกี่ยวกับ การลงทุน

เมื่อพิจารณาจากสามด้านสำคัญแห่งการลงทุน ถ้าคุณต้องการจะลงทุนในกองทุนหุ้น ตัวเลือกที่เหมาะสมจึงควรเป็น กองทุนดัชนีหุ้นที่มีค่าใช้จ่ายต่ำที่สุด ด้วยเหตุผลประกอบสำคัญดังต่อไปนี้

(1) ผลตอบแทนระยะยาวของคุณจะขึ้นอยู่กับผลตอบแทนรวมของตลาดหุ้นอยู่แล้ว คุณสามารถคาดหวังผลตอบแทนระยะยาวในการลงทุนหุ้นของคุณได้จากกองทุนดัชนี เพราะมันลงทุนเลียนแบบให้ได้ผลตอบแทนเท่าตลาดหุ้นมากที่สุด

(2) จากข้อข้างบน คุณควรทำค่าใช้จ่ายให้น้อยที่สุด เพื่อที่จะได้ผลตอบแทนใกล้เคียงกับผลตอบแทนที่ตลาดหุ้นทำได้ จึงควรเลือกกองทุนดัชนีที่มีค่าใช้จ่ายต่ำที่สุด ไม่ซื้อขายกองทุนรวมบ่อย ๆ ยึดมั่นมีวินัยในการลงทุนถือหุ้นตลอด ไม่จับจังหวะการลงทุนและลงทุนระยะยาว ไม่ควรซื้อกองทุนแบบที่จ่ายปันผล เพื่อจะได้ไม่ต้องเสียผลตอบแทนไปกับภาษี และในกรณีทำงานเสียภาษีแล้ว กองทุนประเภทที่ให้สิทธิประโยชน์ในทางภาษี เช่น PVD LTF RMF ควรจะใช้สิทธิซื้อกองทุนพวกนี้เพื่อลงทุนระยะยาวก่อน และ

(3) การลงทุนในกองทุนดัชนีหุ้นที่มีการกระจายความเสี่ยงที่ดีและมีค่าใช้จ่ายต่ำที่สุด คุณจะตัดความเสี่ยงทิ้งทั้งหมด คือ ความเสี่ยงจากหุ้นรายตัว ความเสี่ยงจากการเลือกกองทุน ความเสี่ยงจากผู้จัดการกองทุน ความเสี่ยงจากอุตสาหกรรม เหลือแค่ความเสี่ยงแบบตลาดที่คุณจะต้องแบกรับ[2. Bogle, The Little Book of Common Sense Investing, 189.] ซึ่งนั่นก็เพียงพอแล้ว และเราสามารถหาวิธีจัดการโดยสร้างทัศนคติ วินัย และอะไรมากำกับตัวเองได้

เพราะฉะนั้น ทุกครั้งที่ลงทุน ถามตัวเองเสมอว่า มองรอบด้านของสามเหลี่ยม ครบหรือยังครับ

บทความอ่านประกอบเพิ่มเติม

♠ ผลตอบแทน (returns) : ผลตอบแทนจากการลงทุนมาจากไหน

♠ ค่าใช้จ่าย (costs) : ค่าใช้จ่ายของกองทุนรวม (ทั้งหมด!!) และ ผลโดยตรงของค่าใช้จ่ายต่อผลตอบแทนจากการลงทุน

♠ ความเสี่ยง (risks) : ความเสี่ยง (risks)