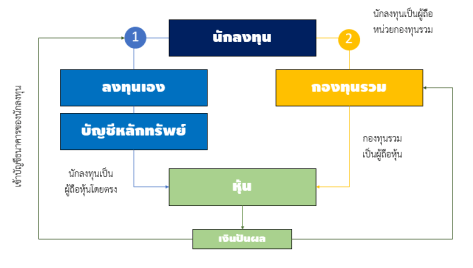

กองทุนรวม นั้นก็คือ กองเงินที่ทุกคนหรือนักลงทุนทุกคนเอาเงินมาสมทบมารวมกัน เพื่อนำไปลงทุนตามที่นโยบายกองทุนได้กำหนดไว้ ลองคิดภาพเพื่อนสมัยมัธยมเราทุกคนเอาเงินมารวมกันเท่าไหร่ก็ได้ คนละล้าน คนละหมื่น คนละพัน แล้วมันจะได้เป็นเงินก้อนใหญ่ขึ้นมาก สามารถเอาไปซื้ออะไรแพง ๆได้ง่ายขึ้น

สมมติให้กองทุนหนึ่งมีคนลงทุนสามคน คนนึงลงทุน 800,000 อีกคนลงทุน 150,000 และคนสุดท้ายลงทุน 50,000 รวมกันเท่ากับ 1 ล้านบาท สัดส่วนเงินลงทุนในกองทุนนี้ก็จะเป็นของสามคน คนละ 80%, 15%, 5% ตามลำดับ ต่อมาเอาเงินไปลงทุนซื้อที่ดินราคาหนึ่งล้านบาทเป๊ะ ๆ พอราคาที่ดินพุ่งไป 1.5 ล้านบาทแล้วกองทุนนี้ก็ขายที่ดินทิ้ง เพื่อคืนเงินต้นตามที่ทุกคนลงมา ส่วนกำไร 5 แสนก็แบ่งกันไปตามสัดส่วนเช่นเดียวกัน

กองทุนรวมในทางการเงินก็มีหลักการและแนวคิดเดียวกันเป๊ะ ๆ ครับ คิดภาพว่า นักลงทุนทุกคนเอาเงินมาร่วมลงทุนกันมันจะได้เงินก้อนใหญ่มาก ทำให้เอาเงินไปลงทุนในอะไรได้สารพัด (กองทุนบางกองในไทยมีขนาดสินทรัพย์เกิน 1 แสนล้านบาทก็มี) ซึ่งต้องถือว่ามันเป็นหนึ่งในไอเดียการลงทุนที่ดี เพราะมอบคุณประโยชน์มากมายแก่นักลงทุน ทั้งการกระจายความเสี่ยงที่ดี ง่ายต่อการถือครอง ให้สิทธิประโยชน์ด้านภาษี และมีค่าใช้จ่ายในการลงทุนที่ไม่มากจนเกินไป[1. Richard A. Ferri, All About Index Funds: The Easy Way to Get Started, 2nd ed. (New York: McGraw-Hill, 2007), 13.]

1. ประเภทของ กองทุนรวม

ตลาดกองทุนรวมนั้นมีกองทุนมาเสนอขายเรานับร้อยนับพันกองทุน สุดแต่ว่าเราจะอยากเอาเงินไปลงทุนในสินค้าหรือสินทรัพย์อะไร ไม่ว่าจะเป็นกองทุนที่เอาเงินไปลงทุนในเงินฝาก พันธบัตร หุ้นกู้ ตราสารหนี้ หุ้น ในอสังหาริมทรัพย์ ทองคำ น้ำมัน ฯลฯ หรือแม้กระทั่งเอาไปลงทุนในต่างประเทศก็ได้

โดยแต่ประเภทของกองทุนแต่ละอันก็แยกย่อย เช่น กองทุนหุ้นก็จะมีกองทุนหุ้นที่ลงทุนในบริษัทขนาดใหญ่ ๆ กองทุนหุ้นที่ลงทุนในบริษัทขนาดเล็ก ลงทุนในบริษัทเฉพาะอุตสาหกรรม เช่น จะลงทุนเฉพาะหุ้นเกี่ยวกับกิจการธนาคารหรือสถาบันการเงินเท่านั้น กองทุนที่ว่ามามีให้ลงทุนจริงทั้งหมดครับ แล้วแต่เราจะถูกใจว่า อยากเอาเงินเราไปซื้อกองทุนอะไรเพื่อลงทุนดี

กองทุนรวมนั้นยังมีหลายชื่อตามวัตถุประสงค์ด้วย เช่น กองทุนรวมธรรมดา (ที่อธิบายไปด้านบน) กองทุนรวมที่มีวัตถุประสงค์เพื่อทำให้ชีวิตในวัยเกษียณของเราดีขึ้น เช่น ข้าราชการมีกองทุนบำเหน็จบำนาญข้าราชการ (กบข.) เอกชนมี กองทุนสำรองเลี้ยงชีพ — PVD อย่างประกันสังคมก็มีกองทุนเหมือนกันนั่นคือ กองทุนประกันสังคม เอาเงินที่เก็บได้จากประกันสังคมไปลงทุนหาเงินเพิ่ม หรือกองทุนรวมที่ให้สิทธิในการหักลดหย่อนภาษี — LTF RMF หรือกองทุนเปิดที่ซื้อขายในตลาดหุ้น — กองทุนอีทีเอฟ ETF และอีกมากมาย

2. กองทุนรวม แบบย่อ ๆ

ในบทความนี้เราจะเน้นที่ กองทุนรวมธรรมดา (Mutual Fund) ซึ่งเป็นกองทุนประเภทกองทุนเปิด (open-end fund) คือ เป็นกองทุนที่สามารถซื้อขายได้ทุกวันทำการที่ธนาคารและตลาดหุ้นเปิดทำการ ใครลงทุนไปแล้วอยากขายก็มาขายคืนได้ อันนี้คือกองทุนรวมที่เราได้ยินคนพูดถึงกันบ่อย ๆ นั่นเอง

สมมติเราเลือกว่า เราจะลงทุน “กองทุนหุ้น” เราก็ต้องเลือกต่อไปว่า เราจะให้ใครเป็นคนดูแลและบริหารกองทุนที่เราซื้อ คนที่เราต้องรู้จักคือ บลจ. หรือบริษัทหลักทรัพย์จัดการกองทุน ครับ คนนี้คือคนที่จะบริหารเงินเรา แต่ส่วนมาก บลจ. ในประเทศไทยเขามักจะเป็นบริษัทในเครือของธนาคาร ทำให้เวลาเราได้ยินคนพูดกันว่า ไปซื้อกองทุนไทยพาณิชย์ กองทุนกสิกร เราต้องไม่สับสนนะครับ คนบริหารกองทุนคือ บลจ. ส่วนธนาคารเป็นแค่ตัวแทนขาย ให้เราเฉย ๆ จึงต้องดูคนบริหารจัดการเป็นสำคัญ

ในกรณีที่ตัวแทนขายอย่างธนาคารเจ๊ง กองทุนไม่เจ๊งนะครับ กองทุนถูกจดทะเบียนแยกออกไปเป็นนิติบุคคลต่างหาก มีสินทรัพย์เป็นของตัวเอง สมมติเราซื้อกองทุนของบลจ. abc ธนาคาร abc ขายให้ ถ้าวันดีคืนดี ธนาคาร abc และบลจ. abc ได้หายไป กองทุนที่เราซื้อก็จะถูกยกไปให้ บลจ.อื่น เช่น บลจ. xyz ดูแลและบริหารแทน

กลับมาต่อครับ ถ้าเราตัดสินใจว่าจะซื้อกองทุนรวมที่ลงทุนในหุ้น และสมมติว่า เราเลือกว่าจะซื้อของ บลจ.กสิกรไทย ก็ต้องดูว่ากองทุนหุ้นของกสิกรซึ่งจะมีกองทุนหุ้นหลายกองมาก ๆ และมีนโยบายลงทุนที่แตกต่างกันไป สมมติเราซื้อไปสักกองหนึ่ง ลงทุน 10,000 บาท เราจะเป็น ผู้ถือหน่วยลงทุน — unit holder สิ่งที่เราจะได้มาคือ จำนวนหน่วยลงทุน (units) ซึ่งจำนวนหน่วยลงทุนจะได้มาจาก การเอาเงินลงทุน 10,000 หารด้วย ราคาหน่วยลงทุน — NAV (per unit) สมมติราคาหน่วยกองทุน 20 บาท เราจะได้หน่วยทั้งสิ้น 10,000/20 = 500 หน่วยนั่นเอง

3. ทำความเข้าใจเกี่ยวกับ NAV

NAV — Net Asset Value คืออะไร? เข้าใจง่าย ๆ มันก็คือ การเอาเงินทั้งหมดที่ลงทุนของกองทุน สมมติ 1,000 ล้านบาท (หักด้วยหนี้สินและค่าใช้จ่าย) แล้วหารด้วยจำนวนหน่วยที่มีทั้งหมด (units) เช่น 100 ล้านหน่วย เท่านี้ NAV ก็จะเท่ากับ 1,000 ล้านบาท / 100ล้านหน่วย = ผลลัพธ์ได้ราคา NAV ต่อหน่วยเท่ากับหน่วยละ 10 บาท

เราควรทำความเข้าใจ NAV นะครับ เพราะอย่างที่บอกว่า ราคาหน่วยที่เราซื้อ หรือราคา NAV ที่เราซื้อนั้นเป็นตัวที่จะบอกกำไรของเราครับ ในทุกวัน ๆ จะมีการคำนวณกำไรขาดทุนของกองทุน ถ้าสมมติกองทุนนำเงินไปลงทุนงอกเงยได้กำไร ราคา NAV จะขึ้นครับ ราคาที่ขึ้นนั่นล่ะคือกำไรของเรา เป็นผลตอบแทนที่เราได้รับ ถ้าอยากได้กำไรก็ขายกองทุนทิ้ง แต่กลับกัน เราสามารถปล่อยกองทุนเติบโตไปเรื่อย ๆ ถ้ามีกำไรเรื่อย ๆ ราคา NAV ต่อหน่วยก็จะโตไปเรื่อย ๆ เช่นกัน

กองทุนเวลาตั้งขึ้นมาครั้งแรก NAV per unit หรือราคาต่อหน่วยจะเริ่มต้น (par) มักจะเท่ากับ 10 บาท เวลาเราจะซื้อกองทุน สมมติเห็น ราคาหน่วยละ 20 กับหน่วยละ 5 บาท บางคนจะซื้อกองทุนที่สองโดยให้เหตุผลว่า จะได้ unit หรือหน่วยลงทุนเยอะ ๆ เพราะราคา NAV ต่อหน่วยมันถูกกว่า อันนี้ผิดนะครับ ผลตอบแทนที่เราได้จะเป็นเปอร์เซนต์ สมมติทั้งสองกองทุนทำผลตอบแทนได้ 10% เท่ากัน ราคา NAV กองทุนแรกจะเป็น 22 บาท กองทุนที่สองจะเป็น 5.5 บาท ได้กำไรเท่ากันอยู่ดี ถ้าคุณซื้อด้วยเงิน 10,000 บาท คุณก็จะได้กำไรเท่ากันทั้งคู่ คือ 1,000 บาท

หากแต่ถ้ามองกันดี ๆ สมมติกองทุนนี้ตั้งมาพร้อมกันแสดงว่า มันเริ่มจาก 10 บาททั้งคู่ และถ้านโยบายลงทุนแบบเดียวกัน ดังนั้น กองทุนแรกเก่งมาก เพราะราคาหน่วยขึ้นมาจาก 10 เป็น 20 บาท ในขณะที่กองทุนที่สองทำไมเหลือแค่ 5 บาทกันล่ะ? ซึ่งอาจแสดงว่ากองทุนที่สองมีการบริหารขาดทุน เพราะฉะนั้นประเด็นราคา NAV ต่อหน่วยถูกแพงไม่สำคัญเลย อย่าหลงไปกับการเห็นว่า ราคาต่อหน่วยถูกกว่าเลยซื้อ เพราะจะได้หน่วยมาก ๆ ไม่เกี่ยวกันเลยครับ เป็นความเข้าใจผิดลำดับต้น ๆ ของนักลงทุนมือใหม่เลยทีเดียว (สามารถอ่าน บทความนี้ เพิ่มเติมได้)

อนึ่ง กองทุนสองประเภทที่ผมเห็นว่าทุกคนควรรู้จักและลงทุนเป็นตัวหลักในพอร์ตลงทุน คือ กองทุนรวม ตราสารหนี้ กับ กองทุนหุ้น

4. กองทุนรวม “ตราสารหนี้”

มันคือกองทุนที่จะเอาเงินไปลงทุนใน ตราสารหนี้ (fixed income) ลงทุนในรูปแบบการให้กู้ยืม ทำให้เรามี สถานะเป็นเจ้าหนี้ ไม่ว่าจะลงทุนในเงินฝาก พันธบัตร หุ้นกู้ ตั๋วแลกเงิน ฯลฯ การลงทุนในสินทรัพย์เหล่านี้จะได้ผลตอบแทนจากราคาที่ขึ้นลง (gain) กับ ดอกเบี้ย (interest income)

ความเสี่ยงที่จะสูญเสียเงินต้นหนัก ๆ มีในกรณีที่ลูกหนี้เชิดเงินหรือล้มละลาย (ตราสารหนี้บางอย่าง เช่น พันธบัตรรัฐบาล แทบจะไม่มีความเสี่ยงจากการถูกเบี้ยวหนี้เลย) ทำให้กองทุนประเภทนี้ทำผลตอบแทนเรื่อย ๆ ไม่หวือหวา ราคาหน่วยค่อยขึ้น ๆ ถ้าถือเกินหนึ่งปีขึ้นไปผลตอบแทนมักจะเป็นบวกเกือบทั้งหมด แต่ไม่ใช่ไม่มีความเสี่ยงนะครับ ในกรณีที่กองทุนดันไปลงทุนในตราสารหนี้ที่ผิดนัดหรือไม่จ่ายเงินต้น กองทุนก็จะขาดทุน ราคาหน่วยก็จะลดลงฮวบฮาบ

หากแต่โดยปกติแล้ว กองทุนพวกนี้จะถือตราสารจำนวนมาก อาจจะถึง 50-100 ตัว จึงกระจายความเสี่ยงระดับหนึ่ง และกองทุนที่ลงทุนในตราสารหนี้ที่ความเสี่ยงต่ำ เช่น พันธบัตรรัฐบาลล้วน หรือพันธบัตรรัฐบาลกับตราสารที่รัฐบาลค้ำประกัน เช่น ธนาคารแห่งประเทศไทย รัฐวิสาหกิจบางแห่ง หรือเงินฝากที่รัฐบาลค้ำประกัน พวกนี้ก็จะแทบมีความเสี่ยงต่ำลงอย่างมาก

ในระยะยาวกองทุนตราสารหนี้ควรจะมีผลตอบแทนเฉลี่ยประมาณ 3-5% ต่อปี ซึ่งในกองทุนรวมบ้านเรานั้น เงินลงทุนมักไปกองลงทุนอยู่ในกองทุนตราสารหนี้ซะเป็นส่วนใหญ่

อย่างไรก็ดี ข้อดีเรื่องโอกาสสูญเสียเงินต้นน้อยกลับกลายเป็นข้อเสียในระยะยาว เพราะเหตุว่า การลงทุนในตราสารหนี้นั้นยากมากที่จะสร้างผลตอบแทนให้สูง ๆ โอกาสโดนเงินเฟ้อกัดกินเกิดขึ้นได้ง่าย ทำให้มูลค่าเงินโตไม่ทันราคาของ ในความคิดของผม สำหรับคนที่มีเงินออมและอายุยังน้อย การลงทุนในตราสารหนี้ไม่ควรมากจนเกินไป เพราะจะเสียโอกาสที่เงินจะเติบโตในอนาคตอย่างมาก เหมือนที่ Peter Lynch เคยพูดว่า “คนลงทุนในตราสารหนี้อย่างเดียวไม่รู้หรอกว่าเขาพลาดอะไรไปบ้าง” (Gentlemen who prefer bonds don’t know what they’re missing.)[1. Peter Lynch and John Rothchild, Beating the Street, revised ed. (New York: Simon & Schuster, 1994), 16.] เพราะถ้าเกินสิบปีขึ้นไปเงินจะโตน้อยกว่าหุ้นหลายเท่าตัวทีเดียว

ทั้งนี้ มีกองทุนตราสารหนี้ประเภทหนึ่งที่ลงทุนในตราสารหนี้ระยะสั้น ๆ ส่วนใหญ่ลงทุนในพันธบัตรและเงินฝาก ซึ่งมักจะมีนโยบายลงทุนรักษาอายุตราสารไม่เกินหนึ่งปี ช่วงเวลาไม่เกิน 3-6 เดือน ตัวตราสารจะหมดอายุ แล้วก็เริ่มซื้อตราสารหนี้ตัวใหม่มาแทน ทำให้ได้รับผลกระทบจากอัตราดอกเบี้ยน้อย ตัวกองทุนมีสภาพคล่องสูง ถ้าขายกองทุนวันนี้ ได้รับเงินพรุ่งนี้ (T+1) สำหรับนักลงทุนแล้วมันมีไว้สำหรับพักเงินให้มีผลตอบแทนที่รับได้ ระหว่างรอการลงทุนรอบต่อไป กองทุนตัวนี้มีชื่อว่า “กองทุนตลาดเงิน” หรือ Money-market fund (MMF) ซึ่งทุก บลจ. มีกองทุนรวมตัวนี้ขายทั้งหมดครับ ผลตอบแทนจะดีกว่าเงินฝากออมทรัพย์ แถมถ้าต้องการเงินก็สามารถขายกองทุนทิ้ง เงินก็จะเข้าบัญชีวันรุ่งขึ้น

สำหรับผู้เริ่มต้นซื้อกองทุน ผมแนะนำให้มีกองทุน MMF ติดไว้ครับ มันดีมาก ดีจริง ๆ โดยส่วนตัวเงินทั้งหมดของผมที่รอลงทุนก็นอนพักในเจ้ากองทุน MMF นี่ล่ะ เวลาจะลงทุนก็ขายทิ้งรับเงิน ข้อดีอีกอย่างคือ ถ้าผมมีกองทุนใน บลจ. เจ้าเดียวกัน เช่น กองทุน MMF กับกองทุนหุ้น ผมสามารถสลับกองทุน MMF ไปซื้อกองทุนหุ้นในเครือ บลจ. เดียวกันได้ในวันนั้นเลย สะดวกมาก ทั้งนี้อาจจะเลือกพักเงินใน “กองทุนตราสารหนี้ระยะสั้น” หรือ Short-term Bond Fund ก็ได้

ส่วนกองทุนอีกประเภทนึงที่ยังไงทุกคนก็ไม่ควรพลาด คือ

5. กองทุน “หุ้น”

ในระยะยาวนั้น “หุ้น” (equity) เป็นสินทรัพย์ลงทุนที่ทำให้เงินของเราเติบโตได้มากที่สุดครับ คาดหวังผลตอบแทนระยะยาวได้ในระดับ 9-10% ต่อปีได้เลย แต่ระยะเวลาจะต้องนานพอที่ทำให้หุ้นผ่านวัฎจักรขึ้นลงหนึ่งรอบแล้วสะท้อนผลตอบแทนออกมาตามกิจการของบริษัทที่เติบโตขึ้น พูดง่าย ๆ ก็คือ ต้องลงทุนในกองทุนรวมหุ้นระยะเวลายาว ๆ 10-15 ปีขึ้นไป

ในระยะเวลาน้อยกว่าห้าจนถึงสิบปี ไม่มีใครตอบได้ครับว่าหุ้นจะขึ้นหรือลง หรือซื้อตอนนี้แล้วขายอีก 1-2 ปีข้างหน้าจะขาดทุนไหม และโดยปกติก็จะมีโอกาสขาดทุนสูงมาก แต่ถ้า 10 ปีขึ้นไปแทบจะมั่นใจได้ว่า ยังไงต้องได้ผลตอบแทนที่น่าพึงพอใจหรือผลตอบแทนควรเป็นบวก ไม่ขาดทุนครับ

ทุก บลจ. จะมีกองทุนหุ้นให้เราเลือกลงทุนหลากหลายตามไลฟ์สไตล์เลยครับ ชอบเจ้าไหน รักใคร แต่อย่างหนึ่งนั้น เวลาพวกเราทุกคนจะลงทุนในกองทุนไหน ควรจะศึกษานโยบายลงทุน วิธีการคัดเลือกหุ้น ค่าใช้จ่าย ฝีมือบริหารให้ดีก่อน ทุกบาททุกสตางค์ควรจะอยู่ในกองทุนรวมที่คุ้มค่า

ทั้งนี้กองทุนหุ้นจะลงทุนในหุ้นไทยหรือหุ้นต่างประเทศก็ได้ แต่ส่วนมากกองทุนที่ไปลงทุนในหุ้นต่างประเทศจะเสียค่าใช้จ่ายมากกว่า และมีโอกาสกำไรหรือขาดทุนจากอัตราแลกเปลี่ยนด้วย เช่น ตอนเราลงทุน กองทุนได้โอนเงินเราออกไปที่อัตราแลกเปลี่ยน 30 บาทต่อหนึ่งดอลลาร์ ขากลับมาอัตราแลกเปลี่ยนกลายเป็น 35 บาท เท่ากับตอนขายทำกำไรกลับมา เราจะแลกเงินบาทคืนได้มากขึ้น แบบนี้ก็จะมีกำไรเพิ่มจากค่าเงินที่อ่อนค่าลงครับ

ในทางกลับกัน ถ้าเหลือ 25 บาทต่อดอลลาร์ เราแลกกลับมาได้เงินน้อยกว่าเก่า แบบนี้เราขาดทุนจากอัตราแลกเปลี่ยน ซึ่งในหลาย ๆ กรณีเราอาจได้กำไรจากหุ้นหรืออัตราแลกเปลี่ยนแต่ขาดทุนตัวที่เหลือแทน

กองทุนรวมหุ้นนั้น มักจะมีนโยบายเกี่ยวกับผลตอบแทนสองแบบครับ (กองทุนประเภทอื่นก็เช่นกัน)

(1) ไม่มีการจ่ายปันผล เงินกำไรที่ทำได้จะเก็บไปลงทุนต่อ ทำให้ NAV หรือราคาหน่วยลงทุนมักจะเพิ่มขึ้นไปเรื่อย ๆ ถ้าอยากได้เงินมาใช้เราต้องขายกองทุนออกมา กับ

(2) มีนโยบายจ่ายปันผล คือถ้ากองทุนมีกำไร ราคา NAV ขึ้น ก็จะหักออกมาจ่ายเป็นเงินปันผล ซึ่งตรงนี้เสียภาษี 10% (หรือเราจะเลือกเอาไปคำนวณรวมเงินเสียภาษีก็ได้) กองทุนที่จ่ายปันผลจะเหมาะสำหรับคนที่อยากได้เงินสดมาใช้ระหว่างปีครับ ถ้าใครไม่ต้องการกระแสเงินจากปันผล การลงทุนกองทุนที่ไม่จ่ายปันผลดีกว่ามาก ๆ เพราะเงินเราจะเติบโตทบต้นไปตลอด ไม่ต้องเสียภาษีใด ๆ ในระยะยาวผลตอบแทนจะสูงกว่าแบบปันผลกว่ามาก (อ่านบทความเกี่ยวกับกองทุนจ่ายปันผลเชิงลึกได้ ที่นี่)

ส่วนใครจะแบ่งเงินลงทุนสัดส่วนกองทุนหุ้นเท่าไหร่หรือกี่เปอร์เซ็นต์ กองทุนตราสารหนี้กี่เปอร์เซ็นต์ อันนี้แล้วแต่จุดมุ่งหมายแต่ละคน ถ้าเราอยากให้เงินลงทุนของเราโตมาก ๆ แล้วเรามีระยะเวลาลงทุนยาวนานมาก (สมมติลงทุนตอนอายุ 20-30 ปี) ลงทุนเพื่อเกษียณ การลงทุนหุ้นเกิน 80% ของสินทรัพย์จะสร้างความแตกต่างมาก ๆ ชนิดที่เพื่อนร่วมรุ่นโตมาด้วยกันจะงงว่าเราไปรวยมาจากไหนเลยทีเดียว

โดยส่วนตัวผมนั้นก็มีเงินลงทุนนับทั้งหุ้น กองทุนหุ้น เกิน 80% ของเงินลงทุนเหมือนกัน ย้ำอีกทีด้วยว่า กองทุนรวมหุ้นจะให้ผลตอบแทนดี ต้องลงทุนระยะยาวยาว เท่านั้น ถ้าจะลงทุนสั้น ๆ อันนี้ผลตอบแทนจะผันผวนมาก ลงทุนกองทุนหุ้นต้องใจเย็น ๆ อดทนถือครองระยะยาวให้ได้ครับ