มีหน้าเว็บหนึ่งของตลาดหลักทรัพย์ที่ผมชอบเข้าดูบ่อยๆ คือ หน้า สรุปภาพรวมตลาด โดยเฉพาะส่วนล่างค่าสถิติสำคัญซึ่งอัตราส่วนทั้งหมดนี้ค่อนข้างสำคัญและผมชอบเอามาวิเคราะห์บ่อยๆครับ

และอัตราส่วนที่ผมชอบดูมากที่สุดคือ P/E ของตลาดหุ้นครับ ใครที่ศึกษาเรื่องหุ้นมาแล้ว ค่านี้เป็นตัวหลักที่นักลงทุนทุกคนควรจะเข้าใจ เพราะมันเป็นตัวเลขสำคัญที่จะบอกอะไรหลายๆอย่างเกี่ยวกับหุ้นตั้งแต่ระดับพื้นๆไปจนถึงเชิงลึกเลยทีเดียว สำหรับคนที่ยังไม่รู้จักมัน เราสามารถสรุปเรื่องของ P/E ย่อๆได้ว่ามันเป็นตัวเลขที่ “บอกเราว่าราคาที่จ่ายในการซื้อ ณ วันนี้คิดเป็นกี่เท่าของกำไรที่เราจะได้” ยกตัวอย่างง่ายๆ เช่น คุณซื้อบริษัทที่ทำกำไรได้แน่นอนมากปีละ 100 ล้าน ผ่านไปกี่ปีก็ไม่ลดไม่เพิ่ม ยืนยันที่จะทำกำไรได้ปีละ 100 ล้านเท่านั้น ถ้าคุณซื้อมันทั้งกิจการที่ 100 ล้านพอดี ซื้อปุ๊บปีเดียวคุณก็คืนทุนล่ะ ถ้าสมมติกำไร 100 ล้านนั้นเป็นเงินสดและจ่ายให้คุณทั้งหมด แต่ถ้าตัวเลขเป็นว่าคุณจ่าย 1,000 ล้านบาทที่ระดับกำไรนี้ คุณจะต้องใช้เวลาคืนทุนยาวไปถึง 10 ปี (1,000/100) วิธีคิด P/E จึงง่ายมากๆ เอาราคาตั้งแล้วหารด้วยกำไรที่บริษัททำได้ ไม่ว่าจะใช้ มูลค่าตามราคาตลาดหารด้วยกำไรสุทธิ (MarketCap/Net income) หรือ ราคาหุ้นหารด้วยกำไรต่อหุ้น (Price/EPS) ตัวเลขจะออกมาเท่ากัน ส่วนถ้าบริษัทขาดทุน ตัวเลขจะคำนวณไม่ได้ เว็บตลาดหลักทรัพย์จะโชว์เป็น N/A

ถ้าคุณดูค่า P/E ล่าสุดของตลาดหุ้นไทย (SET) ที่ 18.32 มันจะบอกเราว่า

1.ที่มูลค่าหลักทรัพย์ตามราคาตลาด 13.12 ล้านล้านบาท คุณกำลังซื้อที่ราคา 18.32 เท่าของกำไรที่ตลาดหุ้นไทยทำได้ประมาณปีละ 0.72 ล้านบาท หรือ

2.ที่ดัชนีตลาดหุ้น SET 1,390.32 คุณกำลังจ่ายที่ 18.32 เท่าของกำไรที่บริษัทใน SET ทั้งหมดรวมกันทำได้ 75.89 บาทต่อปี (คล้ายๆคำนวณจาก Price/EPS ครับ)

หลักการง่ายๆ ของ P/E คือยิ่งตัวเลขนี้น้อยเราก็จะคืนทุนได้ไว (จ่ายไม่แพงสำหรับกำไรของสินทรัพย์ที่เราซื้อทำได้) สมมติคุณฝากเงินในธนาคารได้ดอกเบี้ย 2% ต่อปี วิธีหาค่า P/E มันก็คือ 100/2 = 50 นั่นคือ สมมติคุณต้องการจะคืนทุนทั้งหมดด้วยการฝากเงินรับดอกเบี้ยปีละ 2% คุณต้องรอไปถึง 50 ปี !! (ยังมีใครเห็นด้วยอยู่หรือไม่ว่าฝากเงินธนาคารจะทำให้เรารวยได้)

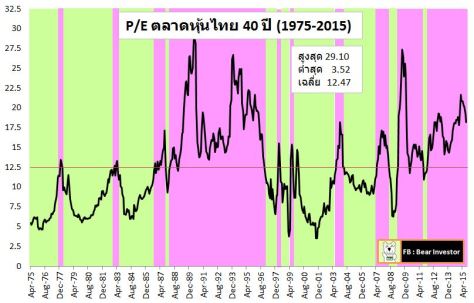

แถมตัวเลข P/E นั้นถ้าคุณกลับสัดส่วนเป็น E/P คุณจะได้ตัวเลขของผลตอบแทนที่คุณคาดหวังครับ (Earnings Yield) มีอีกวิธีคิดง่ายๆ คือ เอา 100 หารด้วย P/E เช่น ตัวเลข P/E SET คือ 18.32 แสดงว่าคุณหวังผลตอบแทนที่คาดหวังจากการซื้อหุ้นทั้งหมดในตลาดหุ้นไทยวันนี้ที่ 100/18.32 = 5.46% ต่อปี ซึ่งการที่คุณจะตัดสินใจอะไรได้ดีขึ้นในการลงทุน คุณควรเทียบค่านี้ในอดีตว่าที่ผ่านมาตลาดหุ้นไทยนั้นมีการซื้อขายเฉลี่ยที่ P/E เท่าไหร่ และสูงสุดต่ำสุดมันคือตัวเลขไหน จะได้มีกรอบในการลงทุนซึ่งผมได้ทำมาฝากครับ ลองดูรูปต่อไปนี้ได้เลย

จะเห็นได้ว่า 40 ปีที่ผ่านมา ตลาดหุ้นไทยมีการซื้อขายเฉลี่ยอยู่ที่ P/E ประมาณ 12.50 เท่า และเคยสูงสุดที่ 29 เท่า (O_o) และต่ำสุดที่ 3.5 เท่าช่วงหลังวิกฤตต้มยำกุ้ง (ซึ่งก่อนหน้านั้น 2-3 ปี มี P/E เฉลี่ย 20-25 เท่า) ตัวเลขนี้กำลังบอกเราว่า P/E ตลาดหุ้นไทยที่ 18.32 เท่านั้นแพงกว่าค่าเฉลี่ยในอดีตเกือบๆ 50% ช่วงนี้จะลงทุนหุ้นอะไรโปรดระมัดระวังครับ

ผมใส่ไฮไลต์สีให้ได้ สีเขียวคือช่วงที่ P/E ต่ำกว่าเฉลี่ยซึ่งส่วนมากมักจะเป็นช่วงที่ตลาดหุ้นดูไม่ดีหรือหลังเกิดวิกฤต เช่น หลังปี 1999-วิกฤตต้มยำกุ้ง 2008-วิกฤตสินเชื่อซับพาร์มสหรัฐ 2011-น้ำท่วมใหญ่ ส่วนช่วงที่แพงกว่าค่าเฉลี่ยจะใช้สีชมพูครับ

การที่มี P/E เฉลี่ย 12.5 มองมุมกลับคือ นักลงทุนที่ลงทุนในตลาดหุ้นไทยนัน มักจะมองผลตอบแทนที่คาดหวังประมาณ 8% ต่อปี (100/12.5) ซึ่งเมื่อรวมกับผลตอบแทนเฉลี่ยของเงินปันผลที่ 3% เราจะได้ผลตอบแทนรวมของการลงทุนในตลาดหุ้นไทยที่ประมาณ 11% ซึ่งเป็นผลตอบแทนเฉลี่ยของตลาดหุ้นระยะยาวครับ ถือว่าสมเหตุผล

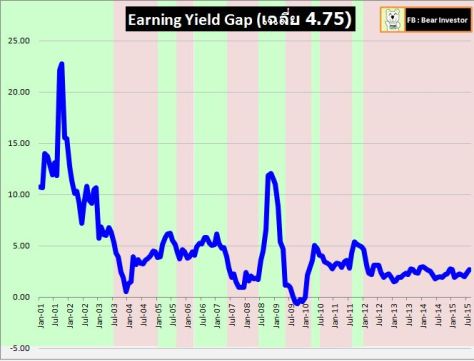

ตัวเลข P/E ที่ตลาดหลักทรัพย์ใช้คำนวณนั้นมักจะเป็นตัวเลขที่ใช้ 4 ไตรมาสล่าสุดมาคิด ทำให้เป็นตัวเลขที่ผสมกับตัวเลขในอดีต แต่ผมว่ามันก็สะท้อนอะไรได้ดีกว่าการเอาตัวเลขในอนาคตมาใช้แบบที่นักวิเคราะห์ชอบพูดว่า Forward P/E ครับ แม้ตลาดหุ้นจะเป็นการลงทุนที่มองอนาคตไปข้างหน้า แต่การลงทุนจะให้ได้ผลตอบแทนที่ดี ควรจะต้องตั้งอยู่บนความอนุรักษ์นิยมพอสมควร ส่วนตัวผมถือคติ อยากรู้ว่าจะได้กำไรตั้งแต่ลงทุนเท่าไหร่ มากกว่าจะหวังว่าอนาคตจะได้มากกว่านี้เท่าไหร่ ถ้าได้เกินผมถือว่าเป็นส่วนเพิ่ม (Surplus) แต่ผมมักจะสนใจมากกว่าว่าโอกาสขาดทุนหรือการวิเคราะห์ของเราผิดพลาดได้มากแค่ไหนยังไง แล้วผมก็ยังเชื่อว่าระดับ P/E ที่เหมาะสมของตลาดหุ้นไทยคือ 10-12 เท่า และระดับ 18 เท่านี้คือแพง ยิ่งถ้าคำนวณโดยใช้ Earning Yield Gap ด้วยแล้ว ก็จะพบว่ามันแพงอยู่ดีครับผม (แต่ตัวอย่างก็มีให้เห็นเหมือนกันว่า บางช่วงหลังเกิดวิกฤตที่กระทบกับการทำกำไรของบริษัทจดทะเบียนในตลาดหุ้นก็ทำให้ตัวเลข P/E สูงขึ้นมา เช่น ช่วงปี 2009 ซึ่งราคาหุ้นตรงนั้นถูกมาก ดัชนีก็ไม่สูง แต่เพราะบริษัทส่วนใหญ่ขาดทุนหรือกำไรตกต่ำทำให้ ค่า P/E สูงขึ้นมา นักลงทุนจึงควรพิจารณาประเด็นนี้ประกอบด้วย ต้องระวังการถูก P/E หลอก)

แม้จะเป็นตัวเลขง่ายๆ คำสั้นๆว่า P/E หรือ Price/Earning แต่การประยุกต์ต่อยอดนั้นสูงมากๆครับ เป็นทั้งศาสตร์และศิลป์สุดๆ ผลลัพธ์ไปไกลได้หลายด้านมากๆ สมมติ P/E ตลาดหุ้นตอนนี้ที่ 18

- คนกลุ่ม A จะบอกว่าซื้อหุ้นที่ Set Index ระดับนี้เฉลี่ยแล้วจะคืนทุนที่ 18 ปี

- คนกลุ่ม B จะบอกว่าซื้อแล้วคืนทุนไวกว่านั้น เพราะกำไรพวกนี้รวมกำไรไม่ปกติด้วย อนาคตคืนเร็วกว่านั้น อาจจะไม่ถึงหรอก

- คนกลุ่ม C จะบอกว่าซื้อแล้วคืนทุนช้ากว่านั้น เพราะกำไรพวกนี้ไม่ปกติและมากเกินไปด้วย อนาคตคืนทุนช้ากว่าตัวเลขที่เห็น

- คนกลุ่ม D จะบอกว่าจริงๆมันโดนผลของหุ้นขนาดใหญ่ หุ้นขนาดเล็กยังเติบโตดี จริงๆตลาดยังกำไรดี คืนทุนเร็วกว่าเดิม

- คนกลุ่ม E จะบอกว่ากำไรของ SET มาจากบริษัทขนาดใหญ่อยู่แล้วในระยะยาว แล้วทำไมจะไม่เชื่อว่าคืนทุนเท่านั้นล่ะ (คือสิบแปดปี)

เห็นไหมครับให้เซียนดูเซียนยังว่าไม่เหมือนกันเลย ขึ้นอยู่กับวิธีการ หลักการ แนวทางการลงทุนและมุมมองของแต่ละคนครับ

สำหรับผมแล้วการลงทุนมีความเสี่ยง รักษาเงินต้นเป็นเรื่องสำคัญกว่า ผมไม่ชอบขาดทุนครับ เพราะฉะนั้นตัวเลขไหนอนุรักษ์นิยมสุด จำกัดความเสี่ยงไม่คาดคิดสุด ผมเอาอันนั้นครับ หุ้นรายตัวอาจจะต้องประเมินพื้นฐานและมองอนาคตบ้าง จึงอาจใส่สมมติฐานด้าน Forward ไปบ้าง แต่สำหรับ SET หรือตัวดัชนีตลาดหุ้น ผมใช้ P/E ปกติ จะไม่ค่อยใช้การคาดการณ์อนาคตครับ : )