ในประเทศไทยนั้นถ้าพูดถึงประวัติศาสตร์กองทุนรวม (mutual funds) กองทุนดัชนีกองแรกน่าจะเป็น SCBSET ของบลจ.ไทยพาณิชย์ซึ่งลงทุนเลียนแบบดัชนีตลาดหลักทรัพย์แห่งประเทศไทย โดยออกกองทุนมาตอนปี พ.ศ. 2539 ส่วนกองทุนรวมที่เลียนแบบดัชนี SET50 กองแรกคือ TMBSET50 ของบลจ.ทหารไทยในปี พ.ศ. 2544 ครับ ก็เกือบ 20 กว่าปีแล้วที่เกิดกองทุนรวมดัชนีในไทยขึ้นมา

ดัชนีที่เป็นที่นิยมเลียนแบบ คือ ดัชนีตลาดหลักทรัพย์แห่งประเทศไทย (SET) ซึ่งถือว่าดีครับ เพราะเกณฑ์ในการคำนวณและคัดเลือกบริษัทเข้ามาประกอบดัชนีนั้นใช้หลักการคำนวณแบบถ่วงน้ำหนักด้วยมูลค่าหลักทรัพย์ตามราคาตลาด (Market Capitalization Weight) สามารถดูรายละเอียดเต็ม ๆ ได้ที่นี่ สรุปคร่าว ๆ ก็คือ ดัชนีประเภทนี้จะเป็นดัชนีแบบกระจายฐานกว้าง (broad-based) มีหุ้นหลายตัวประกอบกันโดยเรียงตามขนาดมูลค่าบริษัท บริษัทไหนใหญ่ก็จะมีน้ำหนักในการลงทุนมากกว่า และการเปลี่ยนแปลงราคาในแต่ละวันก็จะทำการปรับมูลค่าใหม่ให้กับหลักทรัพย์แต่ละตัวเองครับ ถ้าหุ้นตัวนั้นมีมูลค่าตลาด (marketcap) ตกลงมา น้ำหนักในดัชนีก็จะน้อยลงไปอัตโนมัติ ทำให้ผู้จัดการกองทุนแทบจะไม่ต้องมายุ่งในการซื้อขายปรับเปลี่ยนสัดส่วนแต่อย่างใด เป็นดัชนีที่ทำการเข้าซื้อและถือยาวได้ง่ายที่สุด (buy & hold strategy) และจะประกอบด้วยหุ้นหลากหลายตัวทำให้มีการกระจายความเสี่ยงที่ดี ในไทยนั้นหลัก ๆ ก็จะมีดัชนี SET, SET50, SET100 (50-100 ก็คือจำนวนหุ้นที่จะต้องเลียนแบบครับ)

อย่าง SET50 โดยปกติมูลค่าของมันก็จะมีน้ำหนักประมาณ 70-75% ของดัชนีตลาดหลักทรัพย์ ซึ่งค่อนข้างคล้ายกับ ดัชนี The S&P500 ที่มีน้ำหนักประมาณสามในสี่ของมูลค่าตลาดหุ้นสหรัฐ กองทุนที่เลียนแบบมักจะทำได้ไม่ยากก็จะก็อปปี้ลงทุนหุ้นได้ครบ (full replication) แต่อย่างดัชนี SET100 กองทุนอาจจะมีหุ้นไม่ถึง 100 ตัว หรือกรณี SET ยังไงก็คงไม่ครบ 500-600 แน่ๆ เพราะหุ้นตัวเล็ก ๆ สภาพคล่องในการซื้อขายยิ่งต่ำ แต่ไม่ต้องกังวลไปครับ เขาสามารถใช้วิธีปรับสัดส่วนให้ได้ผลตอบแทนใกล้เคียงดัชนีได้โดยไม่ต้องมีหุ้นครบ คืออาจจะคำนวณโปรแกรมว่าต้องเพิ่มลดน้ำหนักตัวไหนจึงจะใกล้เคียงกับการลงทุนตามดัชนีนั้นๆมากที่สุด (optimization)

ข้อมูลผมอาจจะตกหล่น แต่เท่าที่สำรวจดู ข้อเสียอย่างหนึ่งของกองทุนรวมโดยเฉพาะกองทุนเปิดในบ้านเรานั้น ไม่มีกองทุนดัชนีสินทรัพย์อื่น เช่น กองทุนดัชนีตราสารหนี้ กองทุนดัชนีอสังหาริมทรัพย์ เป็นตัวเลือกให้นักลงทุน (ต่างประเทศมีและนิยมมากด้วย) ก็จะต้องทำการรอคอยกันต่อไปว่าบลจ.เจ้าไหนจะเข็นมันออกมาก่อน

แนวทางลงทุน

เพราะฉะนั้น ด้วยความครบหลายอย่างของดัชนี SET ไม่ว่าจะเกณฑ์ Market Cap-Weight, เป็น Broad-based index จึงทำให้มีการกระจายความเสี่ยงที่ดี (broad diversification), และอย่าง SET50 นั้นลงทุนตามได้ง่าย full replication ซึ่งจะทำให้คิดค่าใช้จ่ายต่ำ ๆ ลงอีกได้ กองทุนดัชนีในไทยเราที่เป็น กองทุนดัชนีหุ้น SET50 จึงค่อนข้างจะเหมาะสมในการถือครองระยะยาว

กองทุนดัชนีที่เหมาะสมจะลงทุนนั้น ยังต้องคำนึงถึง ค่าใช้จ่าย เป็นสำคัญ จะต้องมีค่าใช้จ่ายรวมที่ต่ำมาก ยิ่งต่ำเท่าไหร่ยิ่งดี (lower or lowest-costs) ยิ่งสมมติคุณลงทุนกองทุนดัชนี SET50 ก็ในเมื่อทุกอย่างมันเหมือนกันหมด คุณจึงควรเลือกกองทุนที่มีค่าใช้จ่ายต่ำที่สุดครับ นอกจากนี้กองทุนดัชนีไม่ควรมีค่าใช้จ่ายหรือค่าธรรมเนียมใดๆ เช่น ไม่ควรมีธรรมเนียมในการซื้อขาย (no-load) แต่ถ้าเป็นค่าใช้จ่ายที่เก็บเข้ากองทุนประเภท Transaction-fees แบบนี้ยอมรับได้ อีกประเด็นคือ นักลงทุนควรลงทุนระยะยาวในกองทุนหุ้นอย่างน้อย 7-10 ปีขึ้นไป ดังนั้นนักลงทุนย่อมไม่ควรลงทุนในกองทุนดัชนีที่จ่ายปันผล (ดูข้อเสีย)

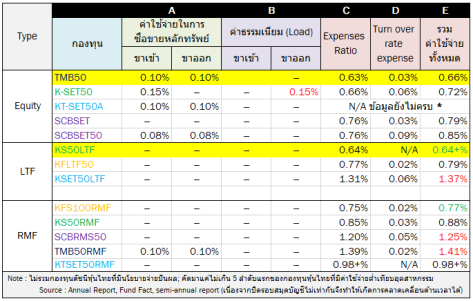

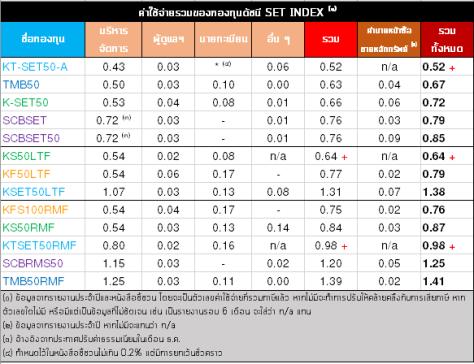

เพราะฉะนั้นข้อมูลด้านล่างนี้จึงเป็นการรวบรวมข้อมูลกองทุนดัชนีหุ้นไทย โดยจะตัดกองทุนเปิดดัชนีที่มีการจ่ายปันผลทิ้งไป เช่น TMB50DV, T-SET50 และบางกองที่อาจจะมีค่าใช้จ่ายรวมทุกอย่างสูงเกิน 1% ไปมาก หรือบางกองที่มีมูลค่าทรัพย์สินสุทธิต่ำเกินไป เช่น ต่ำกว่า 100 ล้านบาท ที่อาจจะถูกปิดหรือเลิกกองทุนได้

นักลงทุนต้องระวังกองทุนรวมที่มีคำว่า SET50, SET100 แต่ไม่ใช่กองทุนดัชนีนะครับ เช่น 1AMSET50, KFENSET50 พวกนี้เป็น active fund

ข้อมูลด้านล่างนี้เก็บรวบรวมมา ณ วันที่ 18/11/2560 ก็จะพยายามอัพเดตอย่างน้อยทุกครึ่งปีครับ

- ค่าใช้จ่ายในการซื้อขายหลักทรัพย์ (fee in-out) คือ คือค่าใช้จ่ายเวลาเราซื้อหรือขายกองทุนซึ่งทำให้กองทุนมีการเคลื่อนไหวเพราะเงินเราไหลเข้าออก กองทุนจึงเก็บจากเราโดยตรง จะได้ไม่กระทบกับเงินลงทุนคนอื่นที่เขาไม่ได้ซื้อขายด้วย เหลือก็เก็บเข้ากองทุน เป็นค่าใช้จ่ายที่โอเคและสมเหตุสมผลครับ

- ค่าธรรมเนียม (Load – front, back) คือค่าธรรมเนียมซื้อ-ขายกองทุน ซึ่งกองทุนดัชนีที่ดีไม่ควรมีพวกนี้ครับ (no-load)

- Expenses Ratio (Total expenses ratio – TER) เป็นอัตราค่าใช้จ่ายทั้งหมดของกองทุนรวม รวมแล้วทั้งค่าธรรมเนียมบริหาร ค่าดูแลกองทุน ค่านายทะเบียน และค่าใช้จ่ายอื่นอันแสนจะยิบย่อย (-_-“) ผลตอบแทนส่วนใหญ่ในระยะยาวของเราจะหายก็เพราะตัวนี้ครับ สำคัญมาก (ตัวเลขที่เอามาคือเป็นตัวเลขรวมภาษี บางกองทุนโชว์ก่อนภาษีผมก็ทำการเหมาคร่าว ๆ โดยคูณ 1.07 เข้าไป)

- Turn-over rate expense คือ ค่านายหน้าซื้อขายหลักทรัพย์ เพราะทุกครั้งที่กองทุนมีการเคลื่อนไหว มีการซื้อขายหุ้นในพอร์ตก็จะต้องจ่ายค่าคอมให้โบรกเกอร์ทั้งหลาย ซึ่งปกติมันควรจะน้อยครับเพราะส่วนใหญ่กองทุนพวกนี้ก็ควรจะถือหุ้นยาว (** ทุกท่านควรจะอ่านและทำความเข้าใจให้ดีกับ ค่าใช้จ่ายของกองทุนรวม ครับ ว่ามันส่งผลกระทบอย่างไรต่อผลตอบแทนที่เราจะได้รับ)

- ช่องสุดท้าย คือ รวมค่าใช้จ่ายทั้งหมด ซึ่งส่งผลกระทบต่อผลตอบแทนที่เราจะได้รับในท้ายที่สุด ดูไว ๆ ช่องนี้ได้เลย

* กองทุน KT-SET50A พึ่งตั้งกองทุนเมื่อต้นปี 2560 ทำให้ข้อมูลรายงานประจำปียังไม่มี เบื้องต้น ณ วันจัดทำพบว่ามีค่าใช้จ่ายบริหาร 0.40% ค่าใช้จ่ายอื่นราว ๆ 0.10% รวมแล้วก็ประมาณ 0.5% หากแต่มีการยกเว้นค่านายทะเบียนชั่วคราวซึ่งปกติเจ้าอื่นเก็บ จึงมีความไม่แน่นอนในค่าใช้จ่ายตัวนี้ (ซึ่งในหนังสือชี้ชวนเก็บได้อีกสูงสุด 0.20%) ประกอบกับขาดค่าใช้จ่ายสำคัญอีกตัว คือ ค่าใช้จ่ายจากการซื้อขายหลักทรัพย์ในกองทุนเอง (Turn over rate expenses) จึงไม่สามารถคำนวณค่าใช้จ่ายทั้งหมดออกมาได้แน่นอนครับ อาจจะต้องรอรอบรายงานประจำปีถัดไปให้ตัวเลขเสถียรและชัดเจนก่อน

ก็จะเห็นได้ว่า กองทุนดัชนีที่มีค่าใช้จ่ายรวมต่ำที่สุด ณ ปัจจุบัน คือ TMB50 ส่วนหมวดกองทุนประหยัดภาษีนั้นต่ำสุดก็คือ KS50LTF กับ KFS100RMF ครับ แต่ต้องเข้าใจว่าต่อให้ต่ำสุดในหมวดนั้นแต่ถ้าเกิน 1% ต่อปี กองทุนดัชนีก็จะไม่ใช่ตัวเลือกที่ดีสักเท่าไหร่ครับ มันต้องรวมกันสองอย่างคือ เป็น “กองทุนดัชนี” และต้องมี “ค่าใช้จ่ายที่ต่ำที่สุด” ด้วย

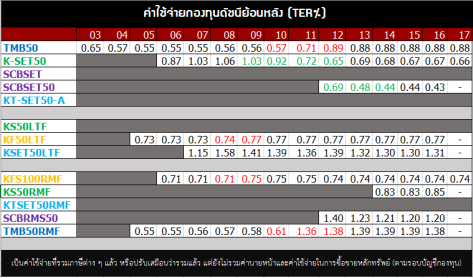

ถามว่าค่าใช้จ่ายกองทุนดัชนีในบ้านเรานั้นต่ำหรือยัง คำตอบคือยังครับ ค่าเฉลี่ยจริง ๆ ค่าใช้จ่ายรวมไม่ควรเกิน 0.5% ควรจะต่ำกว่านี้ ลองดูกองทุนดัชนีของสหรัฐก็จะอยู่ที่ 0.1-0.3% ต่อปีครับ (ต่ำสุดเลยคือ 0.05% !) แต่ถามว่าค่าใช้จ่ายรวมทั้งหมดของกองทุนดัชนีหุ้นไทย ต่ำๆก็อยู่ที่ 0.5-0.8% ต่อปี ก็ถือว่าน้อยกว่าเกือบ 2-3 เท่าของกองทุนบริหาร (active funds) ครับ ค่าเฉลี่ยที่ผมเคยทำ กองทุนบริหารในไทยมีค่าใช้จ่ายหลักและค่าใช้จ่ายแฝงรวมกันประมาณ 1.75-2.50% ต่อปีเลยทีเดียว ระยะยาวส่วนต่างพวกนี้จะถ่างผลตอบแทนออกเยอะมากครับด้วยพลังแห่งดอกเบี้ยทบต้น

แล้วถามว่ากองทุนรวมในไทยที่เป็นกองทุนบริหารทำผลตอบแทนได้แย่กว่าดัชนีหรือตลาดหุ้นหรือไม่ โปรดลองอ่านบทความเหล่านี้ครับ LTF กองไหนดี, 10 ปีผ่านไป กองหุ้นไทยเทียบ SET TRI, เจาะลึก RMF หุ้นไทย ใครแพ้?, แล้วจะเห็นว่ากองทุนผู้ชนะตลาดหุ้นอย่างสม่ำเสมอนั้นมีน้อยจริง ๆ และชนะในวันนี้ก็อาจจะเป็นผู้แพ้ในวันหน้าได้ และนักลงทุนก็ไม่มีวิธีไหนทำนายได้ด้วยว่ากองไหนจะเป็นที่หนึ่งในอีก 20-40 ปีข้างหน้า โดยปกติการเสียเวลามานั่งหากองทุนบริหารผู้ชนะมักจะเป็นกลยุทธ์ที่ทำให้ผลตอบแทนด้อยลงครับ (“Searching for superior active funds is an inferior strategy.”—Richard A. Ferri)

มีกองทุนดัชนีอีกประเภทในไทยที่ส่วนตัวผมอยากเตือนให้นักลงทุนระวังคือ กองทุนรวมที่ลงทุนในกองทุนต่างประเทศ (Foreign Investment Fund-FIF) ไม่ว่าจะเป็น Fund of Funds หรือ Feeder Fund พวกนี้มีการเก็บค่าธรรมเนียมและค่าใช้จ่ายที่แพงมากและเก็บซ้ำซ้อนจนลดทอนผลตอบแทนที่นักลงทุนควรได้จนอาจไม่คุ้มค่าในระยะยาวที่จะลงทุนครับ ยกตัวอย่าง กองทุนที่ลงทุนในดัชนีหุ้นต่างประเทศ เช่น ดัชนี Nikkei225 ของญี่ปุ่น นักลงทุนซื้อตอนแรกก็โดนค่าธรรมเนียมขาย (front-load) ไป 1.0-1.5% กองทุนพวกนี้เอาเงินท่านไปซื้อ ETF ซึ่งคิดค่าใช้จ่ายรวมประมาณ 0.3-0.4% ต่อปี แล้วกองทุนในไทยยังเก็บค่าใช้จ่ายท่านซ้ำอีก เช่น บางเจ้าเก็บปีละ 1.0-1.4% ต่อปี สรุปแล้วปีแรกท่านก็เสียค่าใช้จ่ายไปรวมร่วม ๆ 2-3% ปีหลัง ๆ พอถือยาวก็เสียอีก 1.5-2.0% ต่อปี ถ้าระยะยาวดัชนีตลาดหุ้นทั่วโลกทำผลตอบแทนได้ 10% ต่อปี ท่านก็จะโดยกินไปแล้วเกือบร้อยละ 20 ของผลตอบแทน ส่วนตัวผมจึงแทบไม่แตะต้องกองทุนพวกนี้เลย ค่าใช้จ่ายที่แพงขนาดนี้ ระยะยาวย่อมลดทอนสิ่งที่จะได้จากการกระจายความเสี่ยงไปลงทุนต่างประเทศครับ ว่ากันว่า การกระจายความเสี่ยงโดยลงทุนสินทรัพย์ต่างประเทศประกอบในพอร์ตฟอลิโอถือเป็น free-lunch ในการลงทุน แต่ถ้าถูกคิดค่าใช้จ่ายแพงขนาดนี้นอกจากเราจะไม่มี free-lunch อาหารกลางวันให้กินแล้ว เรายังต้องจ่ายอาหารเช้า breakfast-lunch ให้อุตสาหกรรมกองทุนรวมด้วย อะไรที่คุณไม่จ่ายออกไปในการลงทุน ในด้านหนึ่งมันก็คือผลตอบแทนที่คุณได้รับ (“The Fact is that the reverse is true : the more you pay, the less your earn.” — John C. Bogle) ตรวจสอบค่าใช้จ่ายรวมทุกอย่างให้ดีก่อนที่จะลงทุนในอะไรก็ตามครับ

“Other things equal, lower costs mean higher returns.” — John C. Bogle

อยากให้อ่านบทความนี้ต่อครับ — DCA กับคำแนะนำของกูรู

—♦ ข้อมูลอ้างอิงค่าใช้จ่ายของกองทุนรวมดัชนี จัดทำ ณ วันที่ 20/11/2560

—♠ ข้อมูลอ้างอิงค่าใช้จ่ายของกองทุนรวมดัชนีตามรอบรายงานประจำปีที่ผ่านมา

อยากสอบถาม เรื่อง ค่าธรรมเนียมที่ควรนำมาพิจารณา ที่กอง SCB เรียกเก็บจริง 0.44% แต่อาจจะเก็บได้ถึง 2% แต่กอง TMB เรียกเก็บจริง 0.88 แต่จะเพิ่มได้ไม่เกิน 1.2% อยากสอบถามว่าในระยะยาวเรื่องค่าธรรมเนียมจะมีผลมากน้อยเพียงใดคะ

ถูกใจถูกใจ

เขาสามารถปรับขึ้นปรับลงได้ครับ ภายในกรอบที่วางไว้ อย่างเจ้าที่พึ่งปรับขึ้นไปก็แสดงให้เห็นว่ากองทุนรวมมีการเปลี่ยนแปลงค่าใช้จ่ายได้ จากปัจจัยหลายอย่าง แต่จากที่ดูย้อนหลังมา มันไม่ใช่จะปรับกันง่าย ๆ ครับ (การปรับแบบมีสาระสำคัญ)

ถ้าถามเรื่องค่าธรรมเนียมมีผลอย่างไรในระยะยาว อ่านนี่ได้เลยครับ http://bearinvestor.net/2017/02/26/causation-costs-to-returns

ถูกใจถูกใจ

เรียนถามครับ การกระจายความเสี่ยงไปกองทุนรวมต่างประเทศ ควรเลือกกองเลียนแบบดัชนี

หรือ เอาชนะดัชนีครับ

ถูกใจถูกใจ